要点:

- Meta 发布2025 年第三季财报,净利润27 亿美元。

- 广告收入增长26%,但四季度指引显示增长放缓。

- 资本开支大幅上调,市场对未来盈利能力表示担忧。

Meta:AI 投入“舍命飙车”,资金信仰要被飙没了?

发布了2025 年第三季财报。虽然27 亿的“惊悚” 净利润是“噪音”,但这业绩,尤其是收支指引组合背后隐含的趋势,绝对不是什么值得庆贺的好事。

具体来看:

1. 广告强势加速:广告收入增长26%,进一步加速增长。广告商调研来看,主要受益Reels 时长提高、AI 工具Advantage+ 带动ROI 提高。从实际量价分别来看,三季度延续二季度趋势,广告展示量增长加速增长到14%,单价增长10%。

从分区趋势来看,量的增长应该主要是Reels 在用户端的进一步渗透(主要体现在Facebook);而广告单价来说,欧美市场,美国是因为经济增长加好,单价没有因为Reels 这种低价广告而受到侵蚀,而欧洲则应与欧元走强带动了单价增速的进一步拉高。

整体来看,广告一片繁荣景象。

2. 四季度指引“平平”:相比于二、三广告同比增长的持续加速趋势,公司给了一个四季度总收入560-590 亿的总数(vs 卖方市场预期574 亿,买方预期580-600 亿之间),对应16% 到22% 的增长区间。

由于广告收入在Meta 中占到了98% 的权重,这个收入的增长指引基于等同于广告增长,换句话说四季度增长要放缓。

考虑到Meta 每次都会超出指引的最高端,但即使四季度Meta 收入最终如买方最高预期,落袋600 亿,同比增长也就24%,仍然是一个增长放缓的趋势。

这种收入增长趋势下,如果经营开支和资本开支双双走高,就会呈现出收入增长放缓、投入加速,现金流挤压导致股东回报变小,而当下估值仍然高悬在28X PE 上下的情况。

3. Opex 蹭蹭涨:大模型进展不顺,AI 实验室高薪挖人,挖完又大裁员。再加上高增长的折旧费用,引发市场对支出不受控的担忧。

三季度这个担忧正在被印证:研发同比高增35%,管理支出因为法务支出、员工薪资高增等,同比更是增长了88%,彻底重回高增区间。

四季度支出指引:按照公司目前更新后的全年指引1160-1180 亿美金(底线比上季度拉升20 亿美金),按中间指引来算,这里隐含的四季度成本+ 运营支出,同比增幅会进一步拉升到38%,不考虑去年的15.5 亿的法务费用计回,同比增长30%,明显高于四季度收入端16%-22% 的指引区间。

首尾核算下来,对应四季度经营利润率可能会挤压到42% 左右,相比高峰期55% 的利润率,严重下滑。换句话说,从四季度开始,市场就会真切的感受到Meta“肆意” 投入给报表端带来的压力。

最终,收支双双高增下,三季度经营利润205 亿美金,同比增长18%,虽说超了卖方预期,但买方早已在高增的收入下拉高的收入和利润预期,实际Beat 应该并不明显。

分业务,核心业务,App 服务经营利润率49%,低于卖方预期。反而在市场不太关心的Reality Labs 上,亏损有所减少,收窄到了44 亿美金。

海豚君这里提醒一下,由于明年AI FOMO 心态持续下,AI 投入过高。这种情况下,Reality Labs 业务可能会成为降本裁员、缩减支出、诺腾到AI 领域的“重灾区”。这个操作的过程,就是主营APP 利润率持续下滑,同时Reality Labs 亏损持续收窄的趋势。

4. AI 肆意投,市场要慌了?三季度业绩业绩本身,甚至四季度的指引,都不是太大的问题。三季度财报中市场最为担心的还是2026 年的定性指引。这个炸弹,Meta 还是无情投出来了:

二季度财报时候,资本开支指引已经从640~720 亿提高到660~720 亿,下限提高了20 亿;这次在三季度实际资本开支达到194 亿后,高出市场预期接近10 亿之后,直接把去年660 亿的下限拉到了700 亿,上调了40 亿,相当于四季度资本开支要进一步拉高到210 亿上下。

显然,随着Blackwell 的拉货,Meta 资本开支的闸门彻底打开。同时展望2026 年,Meta 虽然没有给出总支出的具体数值,但定性已经是非常“激进”,已经开始给投资者铺垫下季度的全面定量指引了:

a. 2026 资本开支: 2026 年增长机会诱惑太大,虽然2026 资本开支具体数据没有定下来,但是预期会通过自建和三方合建数据中心方式“激进投入”( invest aggressively) ,资本开支绝对值会“显著拉高”(notably larger) 。

b. 2026 年经营开支: 2026 年增速会“显著快于”(significantly faster) 2025,主要是因为更高的云开支以及摊销折旧基建成本,其次是因为2025 大幅招聘AI 和技术人才导致员工费用会大幅增加。

5. 现金使用与股东回报:三季度末Meta 账上现金+ 短期投资合计440 亿美元,环比上季度又少了30 亿,主要是PPE 投入又拉高,消耗了现金流。

本季度自由现金流 106 亿,派息12 亿,回购31 亿。其中,回购相比上季度的100 亿大幅下降。今年截至三季度股东回报合计300 亿多一点,去年同期340 亿。按照前三季度平均算下来,股东回报收益率已经下降到2%。

6. 业绩指标一览

海豚君观点

以上总体可以看出,三季度本身业绩不错,主要问题是业绩定量和定性指引背后隐含的收支趋势:

a. 首先四季度的收入增长指引来看,Meta 走高收入高增期,后续的增长趋势会逆转之前两个季度收入加速增长的趋势,接下来要放缓了,或者2026 年乐观点估计,可能最多也就是稳在20-25% 的增长区间。

b. 但这种背景下,资本开支和经营开始定性指引基本是“油门拉满”:别的不说,看定性用词——“ aggressively、notably、significantly ” 。这三个词放在投资和开支的前面,任何一个抛出来,都是让投资者“眉头一皱”,三个词一起抛出,市场必然彻底慌了。

c. 投入加大了,现金流减少了:股东回报的大头——股票回购一下子所说了很多,而股价还在走高,直接把股东回报收益率拖到了2%。

d. 按照收盘1.89 万亿的市值,2025 年税后不到700 亿的经营利润,Meta 当下PE 估值28X 上下。

这四个信息放在一起,2026 年Meta 的业绩和估值矛盾跃然纸上:

2026 年会是一个严格意义上高投入期,这里的高投入涵盖了AI FOMO 心态下,2026 本身进一步边际拉大的资本开支高投入、人才的高薪争夺战,以及之前2025 年已然形成的资本高增,从2025 年底开始对报表端持续产生的明显业绩侵蚀。

这种情况下,Meta 能够给出了一个“WOW” 全市场的收入高增指引至关重要。而恰恰是在这个问题上,Meta 四季度并没有给出收入边际进一步拉速的指引,反而增长速度边际放缓到(16%-22%)。这种情况下市场可能乐观情况下也只能把2026 年预期增速20-25% 上下。

收支、估值共振的结果就成了:收入增长放缓、高投入开始侵蚀报表上的运营支出,同时资本开支还会“纵情向前”,直接挤压股东回报的能力空间。

这样, 2026 年对Meta 而言,会是一个严格意义上的收支错配期,利润增长很可能是低双位数,或者高个位数的增长。这样的利润增长预期匹配目前25-30X 的高PE,显然不合时宜。因此,接下来杀估值很可能是大概率事件。

但这里海豚君要提醒的是,别被瞎破胆。海豚君到目前为止一直强调的是杀估值,不是杀逻辑。虽然三季度的业绩指引确实印证了市场的担忧:Meta 大兴土木、广招人才,业绩要难受了,但这只是公司自身的投入产出周期错配。

首先,行业还算稳定:虽然有关税的扰动,2026 年美国财政货币两宽松给Meta 这种以广告变现为主,严重绑定宏观经济Beta 的公司划了一个隐形的业绩安全底线。

而最为重要的竞争格局上,海豚君认为市场对于Tikok 回归、Sora 横空出世的担忧当下有点多虑了,Meta 的社交娱乐帝国仍然稳固:

a. Sora 横空出世,叙事似乎很吓人。但目前看用户留存率表现则很一般,我们相信大部分用户应该将Sora 当成了工具,在Sora 上生成视频然后发布到原来的社交平台上。因此,股价初期表现明显反应过度,海豚君点评参考《OpenAI 要刮油,谁会掉层皮? 》 。

b. 老对手TikTok,虽然交易即将达成(已经无实质性阻碍),但TikTok 美国背后的数据中心迁移到Oracle,可能会导致前端的一些功能受限,这其中是否会面临用户流失也说不定,因此在迁移工作真正尘埃落定之前,海豚君预计对Meta 的总体影响应该仍然可控。

因此,在最关键问题上没有重现2022 年的压力,Meta 就不会有太大的危机。目前看因为利润率压力,2026 年业绩增长肯定是要明显放缓的(除非Meta AI 在一年内发挥神勇),但这依然会显得估值上并没有太多buffer。

但如果走出2026 年的短期产能错配,如果OpenAI to C 产品还要比较长的“养蛊期”。那么,2027 年之后走出短期投产错配,用长期视角来看,Meta 的强大社交护城河在AI 加持下,仍然有领先行业的能力。

因此长期价值角度,不妨从刚对27 年预期的25x P/E(估值中枢)或者15x EV/EBITDA,按每年要求回报率10% 来折现回来,估算下来对应现值2 万亿。

当然,这个价值目标对应当下基本面下的市值水位完全鸡肋。而对Meta 的击球区,更多应该是要对应着本次回调之后,比如说因OpenAI 进军社交APP、Tiktok 重新出发,再加上2026 年某个财报季报表暴雷的综合刺激下,跌出一个比较好的长期“机会坑” 时(比如20X PE 或以下vs 今日跌后大约26X),再寻找适合入手的时机。

以下为详细解读

一、广告还在“加速度”

三季度Meta 营收512 亿,同比加速增长到26%,超出指引上限,但由于市场已提前预期了三季度收入的增长(三方跟踪平台数据显示广告核心指标三季度广告展示量加速增长到15%),并不算非常超预期。

而高增长主要是因为Meta 在Reels 等产品加持下,用户质量维度指标如时长、DAU 粘性等持续巩固,推动收入占比98% 的广告业务持续加入增长。而VR 新品(Quest 3S 和新一代的Ray-Ban AR 智能眼镜)9 月末才上线,因此对当期没有拉动。

Q4 的收入指引: Meta 管理层预计4Q25 总营收560~590 亿区间,对应变动为同比增长16%~22%,汇率依然是推动1 点的增长。

这一指引与卖方一致预期573 亿基本一致,但低于买方预期580-600 亿。而且从指引趋势上来,上季度指引17-24% 的增长,vs 这个季度16-22%,恐怕实际四季度实际最终收入增长降速风险大。

具体分业务来看:

1. 广告业务:展示量增长加速,或为Reels 进一步渗透

对于广告业务,海豚君一贯倾向于拆分当期量、价的增速变动趋势,便于更好的理解当下的宏观环境、竞争等问题。

1)广告展示量:Reels 成功的红利还在释放

三季度广告展示量增长进一步加速增长到14%。

一方面来源于用户盘子还在扩大,DAP(Meta 集团APP 全家桶的DAU)同比进一步加速增长到7.6%;另一方面,从最近几个季度趋势来看,应该还是Reel 广告变现加速渗透中。海豚君测算下来三季度平均单个用户展示量同比增长5%,尤其是这个增长是在广告单价持续上升下实现的。

而从历史过完过来来看,在APP 类型结构稳定时期,Meta 一般广告单价上行期(宏观好,广告主需求好)的时候,不会特意拉高广告填充率,来过度变现,降低用户体验。只有广告单价下行期,有创收压力,才会拉一拉广告填充率来提振一下收入。

但当下已经则是比较少见的广告和单用户广告展示量双升期。因此海豚君判断,应该主要是Meta Reels 短视频消费时长上量之后,短视频广告填充率天然较高导致集团平均数结构性拉高。

不过,老平台的广告加载率已然不低,因此Meta 后续还会持续推进Whats App 和Threads 的商业化,以此来创造新的广告库存。

DAP 增长+ 单DAP 广告展示量增长,带动三季度总展示量增长了14%,表现相当不错。而分地区的总展示量,还是能明显看到Meta 作为广告平台的广告释放闸门控制力:

亚洲地区因为广告单价基本不怎么增长,广告展示量直接同比拉升了23%;而欧美等广告单价高增10%+ 的地区,广告展示量是在高个位数区间上(也就是Reels 广告占比拉升导致)。

三季度综合广告单价的同比加速了一个百分点,到10%。分区上很明显,欧洲因汇率顺风,同比增速迅速进一步拉到19%,而且美国本土广告单价也进一步增长到了13%。

海豚君认为,这个量价增长的背后,除了宏观的顺风,本质上还是Tiktok 持续被拿来做博弈工具而无法正常发展,Meta 再次期间用AI 技术拉高了用户的粘性、巩固生态壁垒有关。也只有这个基本背景,Meta 才能实现真正意义的“量价齐飞”。

也是从这个意义上来看,海豚君认为Meta 去投入AI 巩固生态壁垒,提高用户粘性和时长;用AI 投入提高用户内容推荐和广告推荐的精准度完全没有问题,Meta 没有长期逻辑问题,而问题只是Meta 在追求长期星辰大海的梦想下,短期的投产错配,导致利润承压而估值又显得相对较高的现实矛盾。

2. VR:新品贡献在下季度

三季度Reality labs 整体收入4.7 亿,这个收入体量,说实话无论增长多少,基本就是广告收入的四舍五入项,或者说Marginal Error。增长同比74%,主要是受益Quest 3 和Ray-Ban Meta 智能眼镜。

而这次核心信息,在海豚君看来是经营亏损反预期收窄,只有44 亿的亏损。海豚君已经提示,在AI 投入加大的情况下,需要考虑这块长投入、慢见效、大亏损业务短期降本增效、缩减投入的可能性。

产品节奏上,三季度末Quest 3S 发布和新一代Ray-Ban 智能眼镜发布,对四季度业绩有拉动。

(1)Quest 3S 是一款延续Quest 3(去年发布)性价比风格的新款VR 头显,可一键切换AR/VR 模式,支持物理环境与虚拟环境场景交互,但起售价只有299.99 美元。同时Quest 3 降价200 美元至499.99 美元,目前Quest 3 仍是销售最好的产品,同样基础款下,Quest 3 的存储空间是Quest 3S 的4 倍。

低价策略整体思路是对的,这样更有利于硬件的快速渗透。不过目前VR 行业还缺优质内容,因此销量基本靠节假日促销拉动,预计对四季度的业绩有一定帮助。

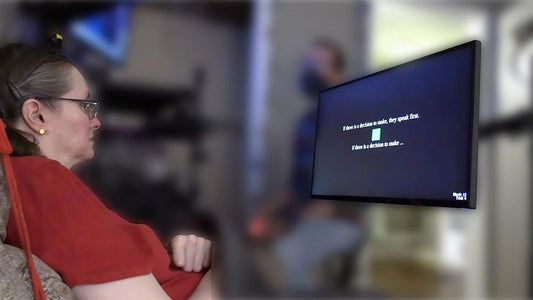

(2)新版Ray-Ban Gen3 主要新增了AR 显示屏、神经交互腕带以及芯片换成了定制NPU,这使得AI 算力提升4 倍,方便更多的AI 功能升级。比如新版眼镜支持实时字幕翻译、视频通话、AI 视觉识别等AI 功能,售价399/799 美元(价格偏高,恐怕会影响销量)。 2025 年主要在美国上线,明年扩展到欧洲等其他国家。

二、AI FOMO 正旺,投入纵情狂飙

三季度从重资产的投入的折旧上还没有明显反噬,同比只增长了23% 了,成本总体增长25%,所以毛利率三季度还是进一步提高的,但按照公司2026 年的支出指引以及原因解释,2026 年情况估计就要反转了,2025 年资本开支的大幅增加会开始反映到收入报表上。

三季度员工人数在之前环比减少了近1000 人,三季度又增加了2500 人,把公司总体员工数拉高了7.85 万人,部分导致三季度研发和管理费用都在高增。

具体来看,研发费用增长了36%、管理费用则因为法务开支、人员开支等高增88%,最终收入虽然增长亮眼,但盈利205 亿,同比增长18%,不算耀眼,经营利润率回落到了40%。

分业务上经营利润上,能够看到的一个增量信息是,高毛利业务——主营业务APP 全家庭带来的广告+ 零星的其他收入,经营利润率其实是明显低于预期,环比回落了接近4 个百分点,到了49%;反而Reality Lab 没有市场预期的亏损拉大。

三季度资本开支达194 亿,Blackwell 拉货上量后,Meta Capex 环比上季度又提升了24 亿,而按照指引,下季度开支已经应该会拉到210 亿上下。

也由于四季度已经是210 亿,公司又说了2026 年会大举提高资本开支,海豚君毛拍一个2026 年1000 亿的资本开支。如果2026 年公司收入能够维持在20%,那么等于说进入AI 周期,Meta 2024——2026 年的资本开支强度(Capex/收入)会是24%、36%、42% 的高斜率曲线,轻资产公司,重资产化的倾向非常明显。

这种时候,如果收入没有加速增长趋势来匹配,杀估值的概率会确定性变大。