要点:

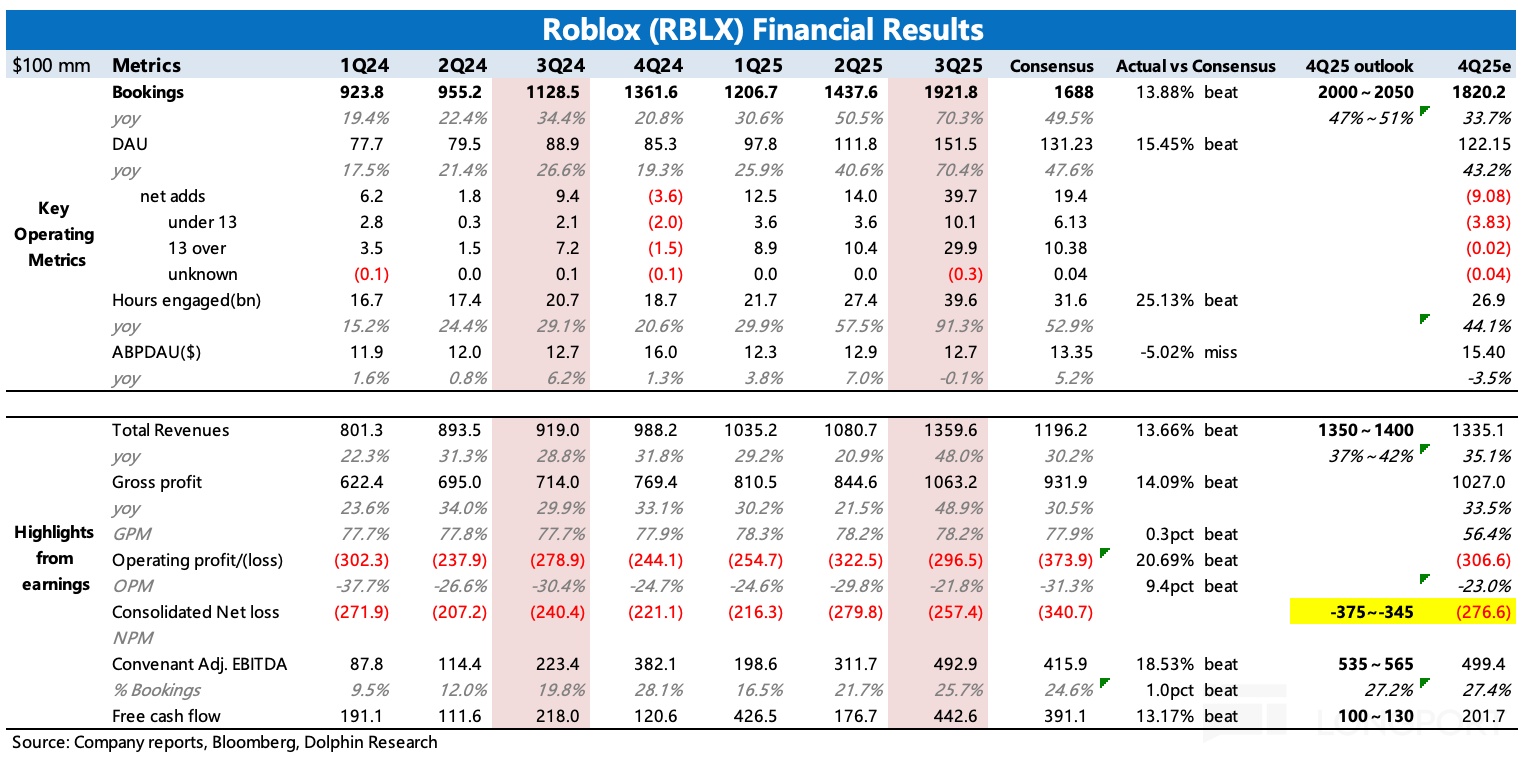

- Roblox 第三季度业绩超预期,但四季度亏损指引超出市场预期。

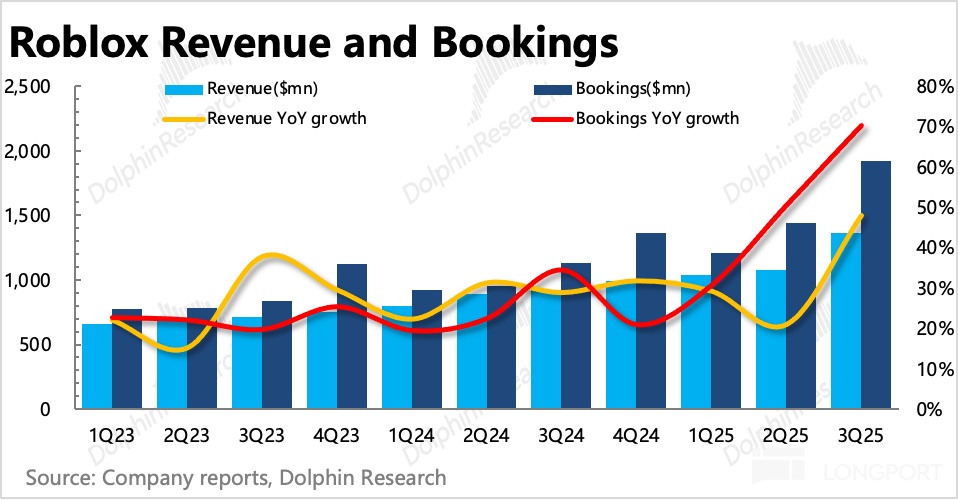

- 三季度DAU 增长70%,但四季度增速放缓至50%。

- 中长期看好Roblox 生态壁垒,短期可关注估值回调机会。

Roblox:生态繁荣创纪录,为何市场不买账?

RBLX发布了2025 财年第三季度业绩。整体业绩全面超预期,但市场可能不满的是,四季度亏损超预期和指引隐含的增长趋势(放缓过快)。

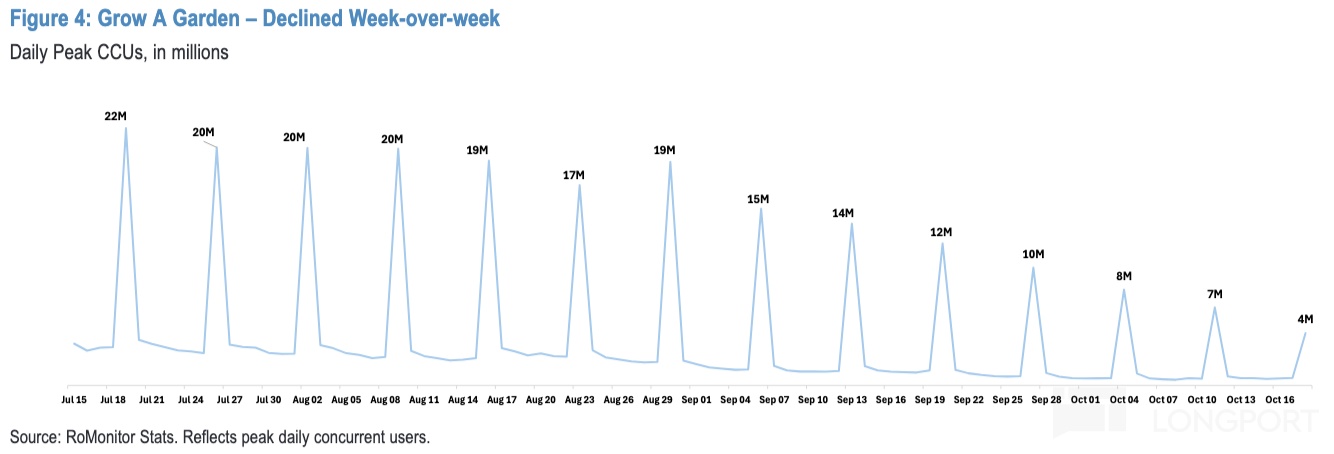

海豚君认为,这背后本质上还是畏高心理,高估值下加剧了对后续高增长持续性的担忧(尤其是考虑到二季度爆款游戏Grow a Garden 的用户粘性走弱下),因而选择兑现利好离开。但中长期下,我们仍然看好Roblox 的平台生态壁垒和价值扩张,可关注短期估值回调时期的机会。

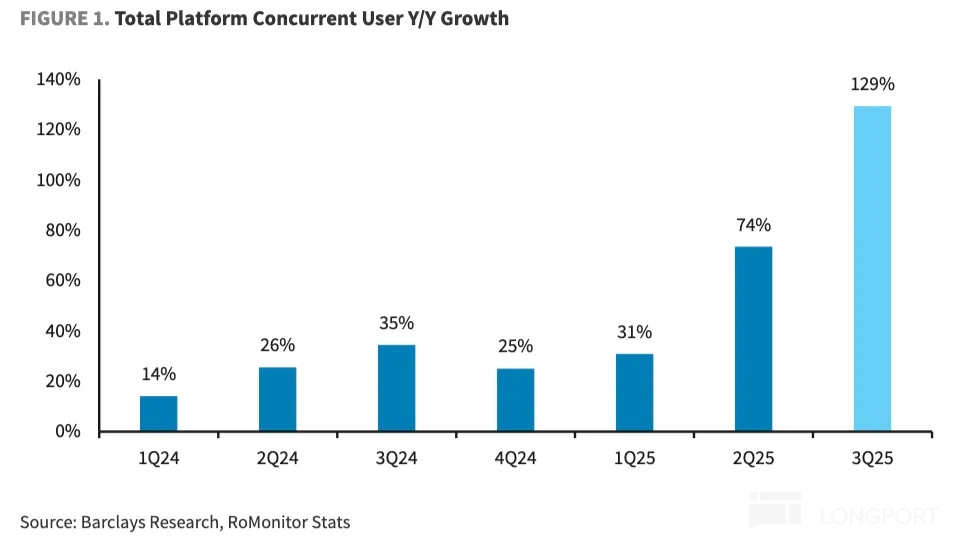

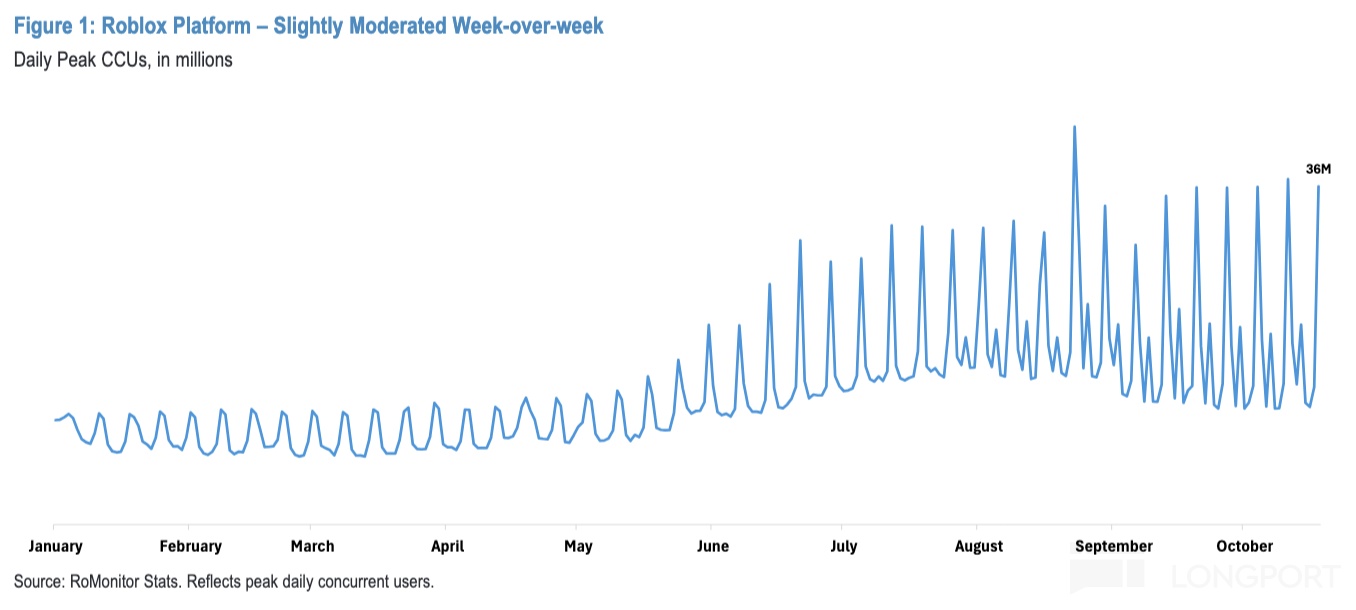

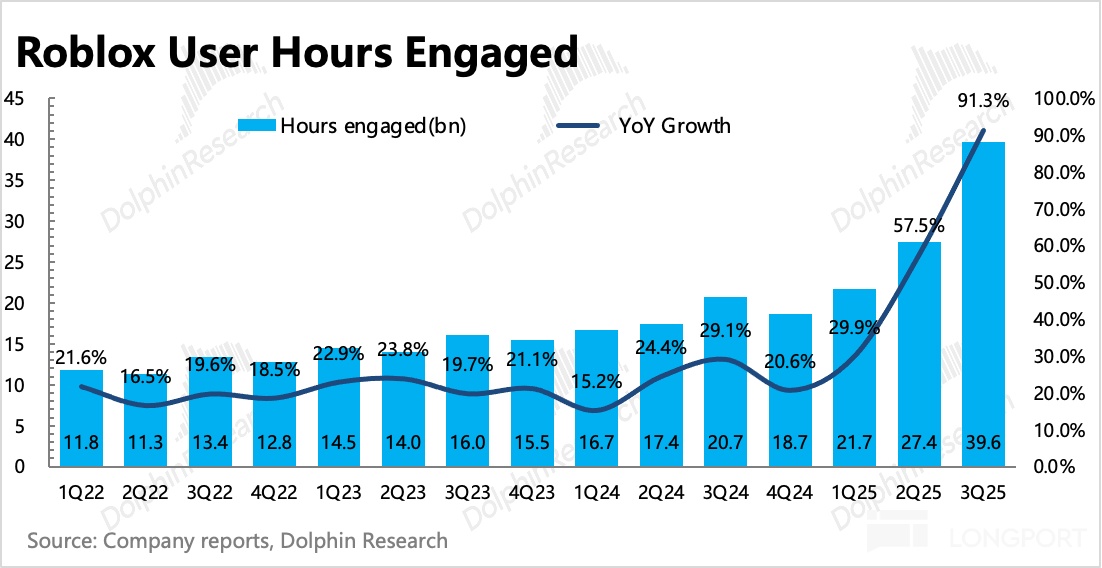

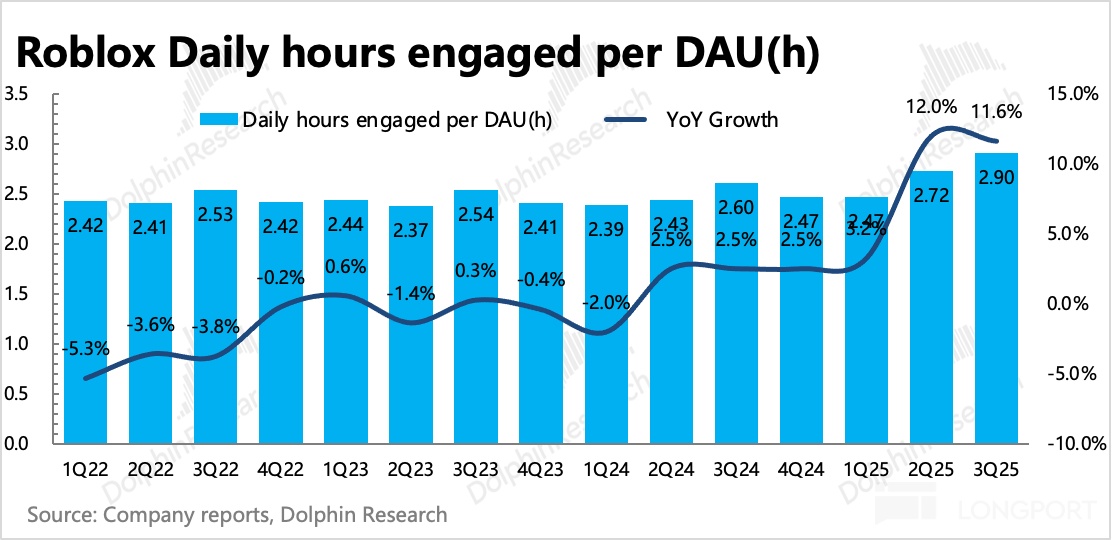

1、受益热门游戏,三季度平台流水、DAU 均同比增长70%,显著超出公司保守指引。虽然实际表现也超过卖方一致预期,但考虑到三季度平台同时在线人数同比增加130%,按照在线人数与Bookings 变化趋势来看,三季度大大超指引(+40%)概率非常高,因此海豚君判断,买方情绪会比一致预期要积极得多。

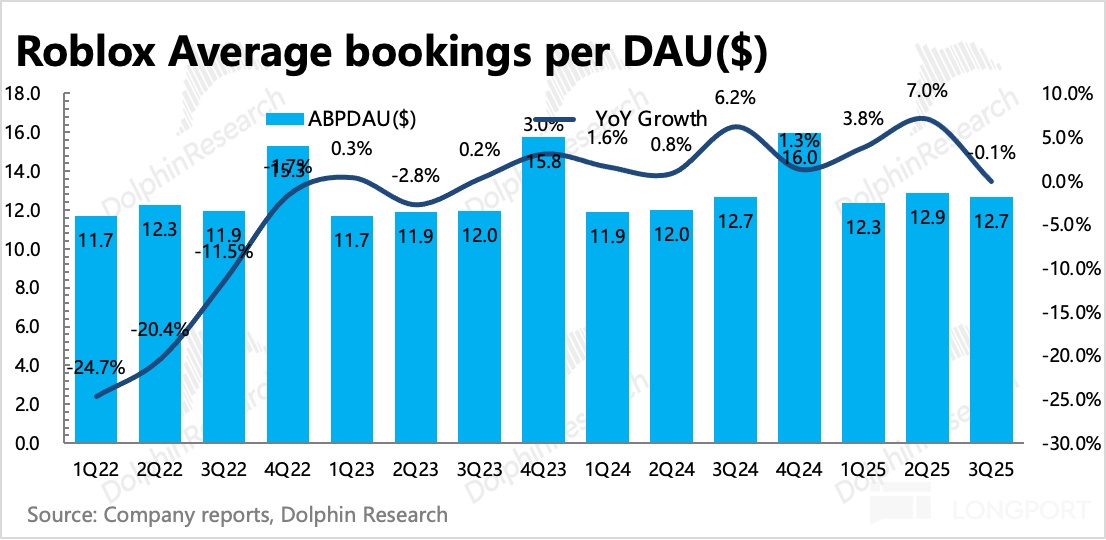

2、四季度指引隐含增速放缓过快:在三季度70% 的跳跃式增长下,四季度指引流水增速迅速放缓到50% 达到20 亿,意味着环比只增加了4%,年化未来一年的增速为17% 低于20% 的长期目标。与此同时,从绝对值上看虽然指引的20 亿要比一致预期的18.5 亿更高,但按照市场原来的预期,四季度环比增速有8%,年化未来增速为36%。只有36% 以上的内生增速才能匹配上当前50x 以上的P/E 水平。

但这一场景似曾相识,在Roblox 历史财报季中多次出现。海豚君认为,由于游戏本身的周期+ 返校日等特定扰动,季节性波动难以避免,况且在游戏里,当期疯狂暴增,下季度出现大量流失是正常现象。拉长视角看,短期扰动不改长期扩展态势。

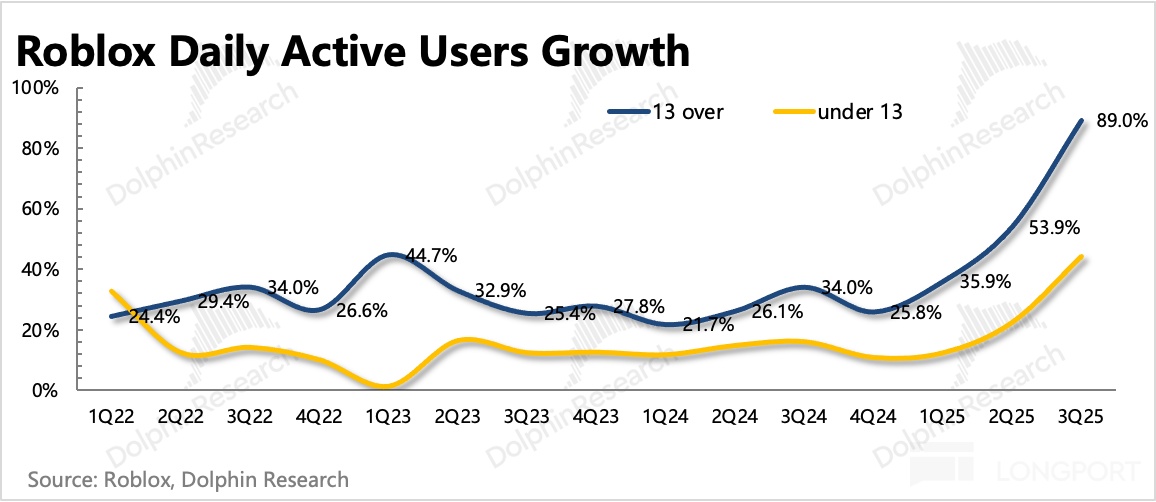

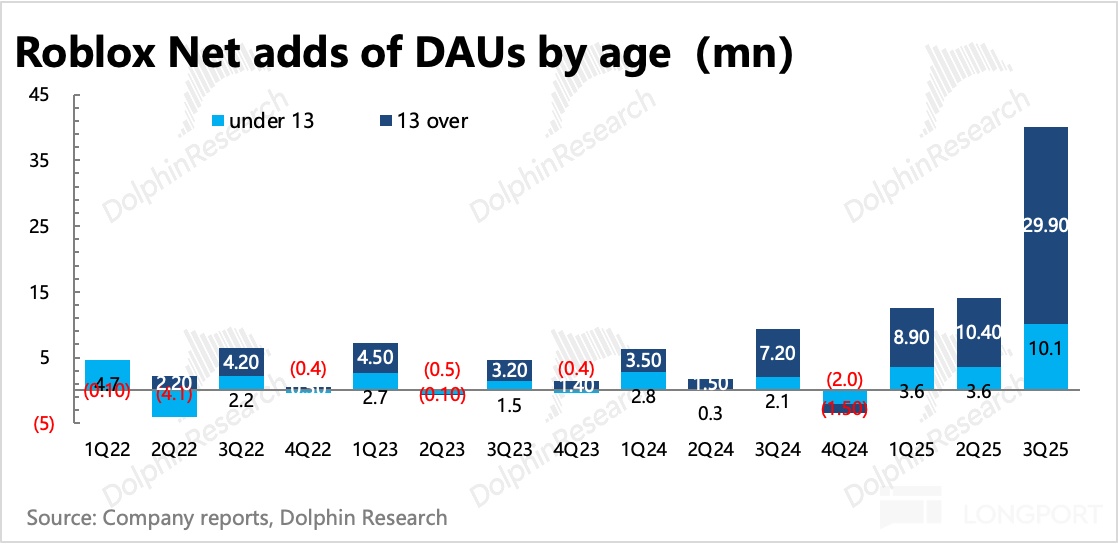

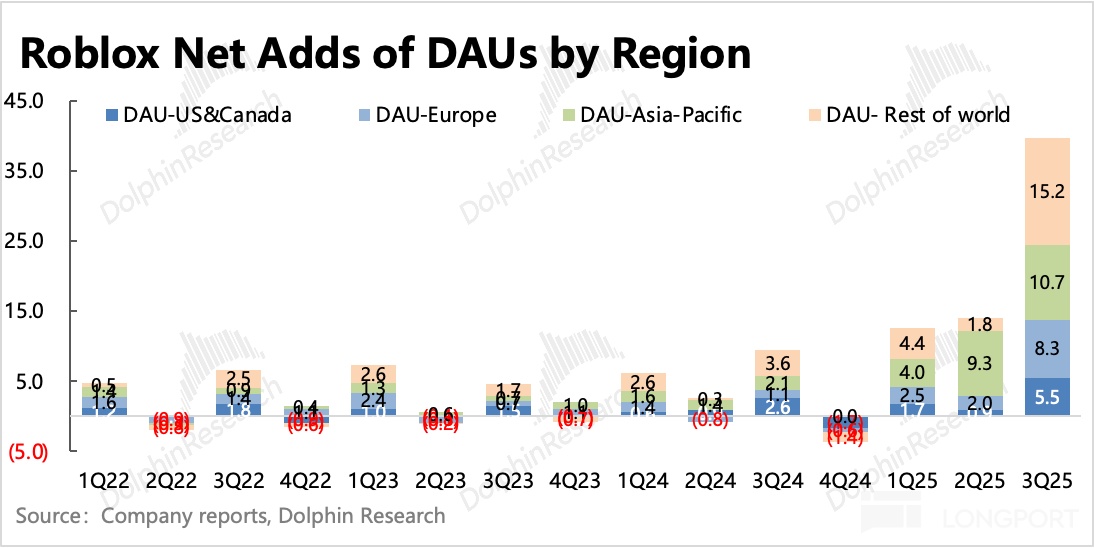

3、亚太地区、13 岁以上用户增长最多:三季度DAU 达到1.5 亿,按照一般游戏的DAU/MAU 粘性对比,整体用户规模应该已经超过4 亿,距离10 亿目标的进程快要过半。

细分来看,不同地区都有破纪录的季度净增长规模,其中亚太和其他地区增长用户数最多,占了总净增用户数的60%,主要得益于分区定价策略开始产生效果,刺激了用户可承受的购买意愿,其中印尼带来的新增用户最多。

从年龄上看,三季度仍是13 岁以上用户增长更多,除了本身平台内容质量逐步提高带来,也与9 月有返校季影响,拉低了低龄用户的活跃度。

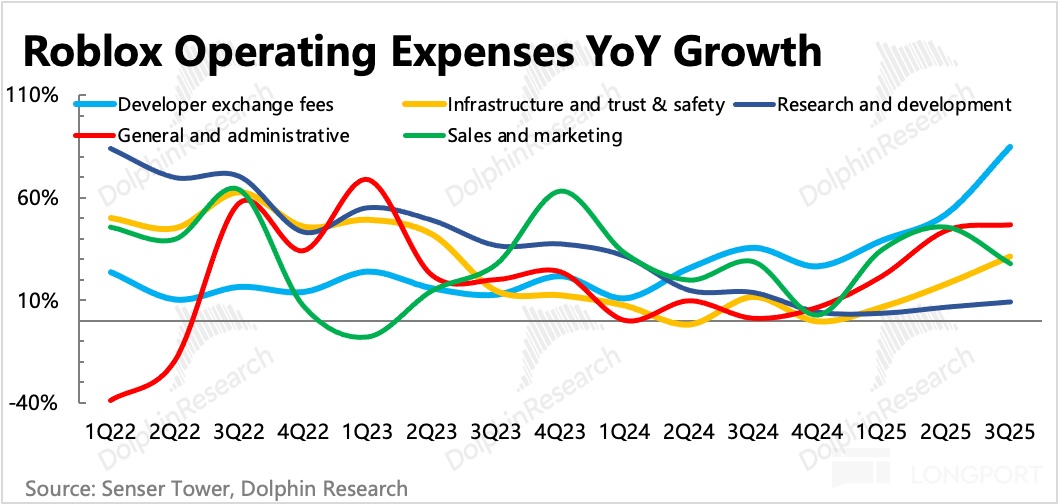

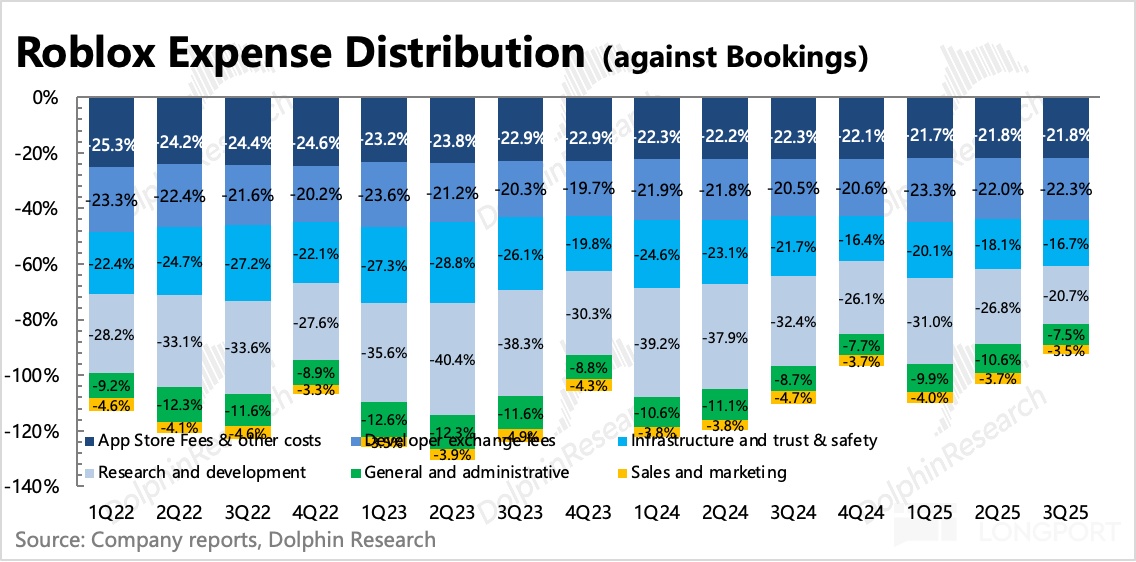

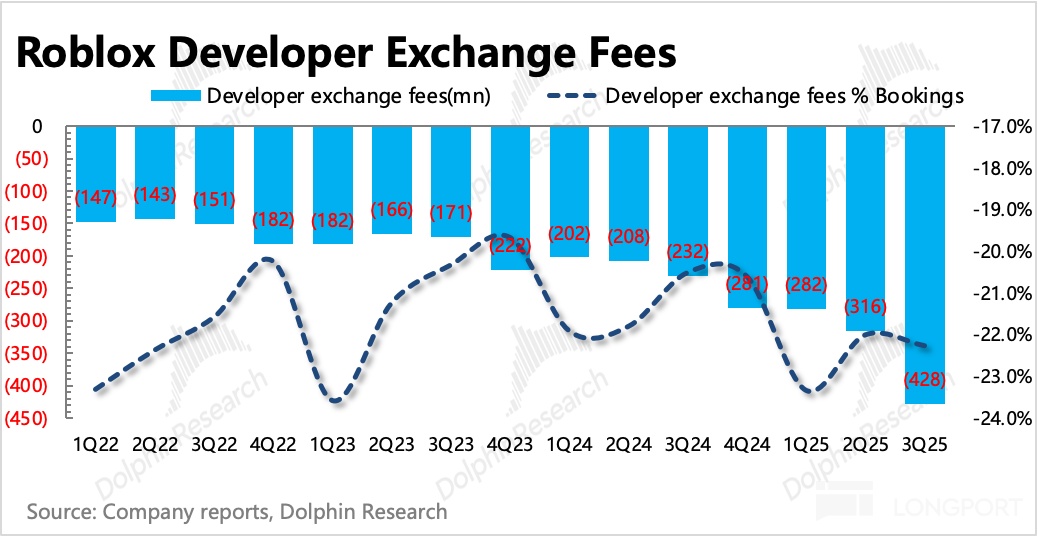

4、继续提高开发者分成:海豚君说过,让我们对Roblox 中长期保有信心的关键变化,就是公司开始有意识的提高对开发者的分成。短期视角,提高开发者分成多少会影响盈利释放。

但长期来看,要想Roblox 跳出小产品周期逻辑,继续走平台扩张的逻辑,就需要营造一个健康的生态,这里面优质内容开发者是非常重要的角色,因此做好相关激励机制,对整体生态的发展是关键。这在从去年以来不断有爆款出现,带动平台在非客观因素下(如三年前的疫情红利)做到了真正激活内生增长,就能印证这一策略的有效性。

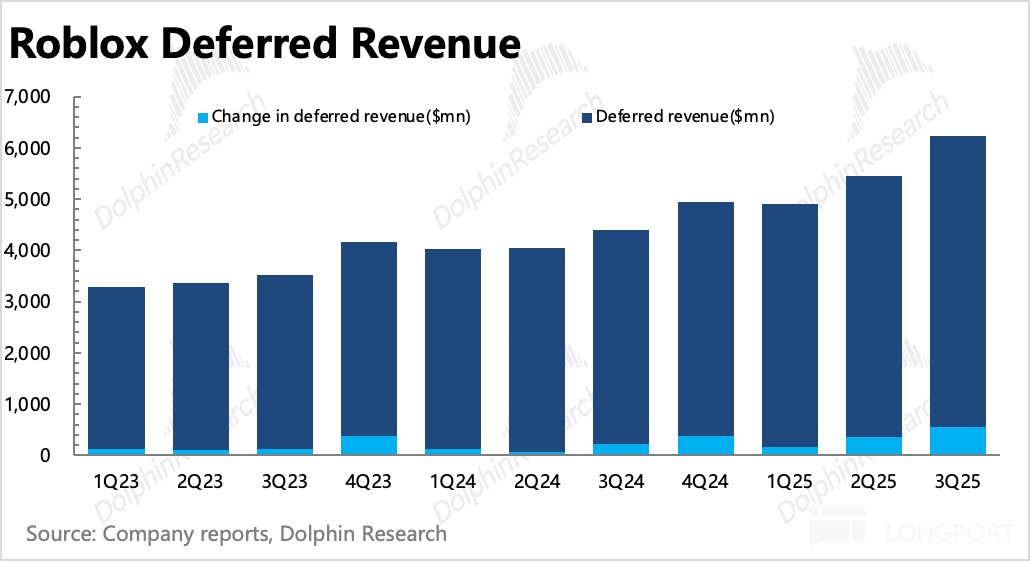

三季度开发者分成比例(占流水比重)虽然环比仅略有增加,但同比增加2pct。与此同时,相比收入比例来看是持续走高的。这说明,随着优质游戏的增多,平台游戏的平均生命周期延长,递延确实拉长,但仍然是基于实际流水到账情况保持对开发者的正常分成。

而从RDC 大会获悉,四季度公司将开发者Robux 币与真实美元的换汇比例做了调整,较之前有所“升值” (1 Robux 能够换0.0038 美元,较之前上涨8.5%)。虽然可能会对四季度盈利有影响,但这同样是一个长期对生态正面促进的重要举措。

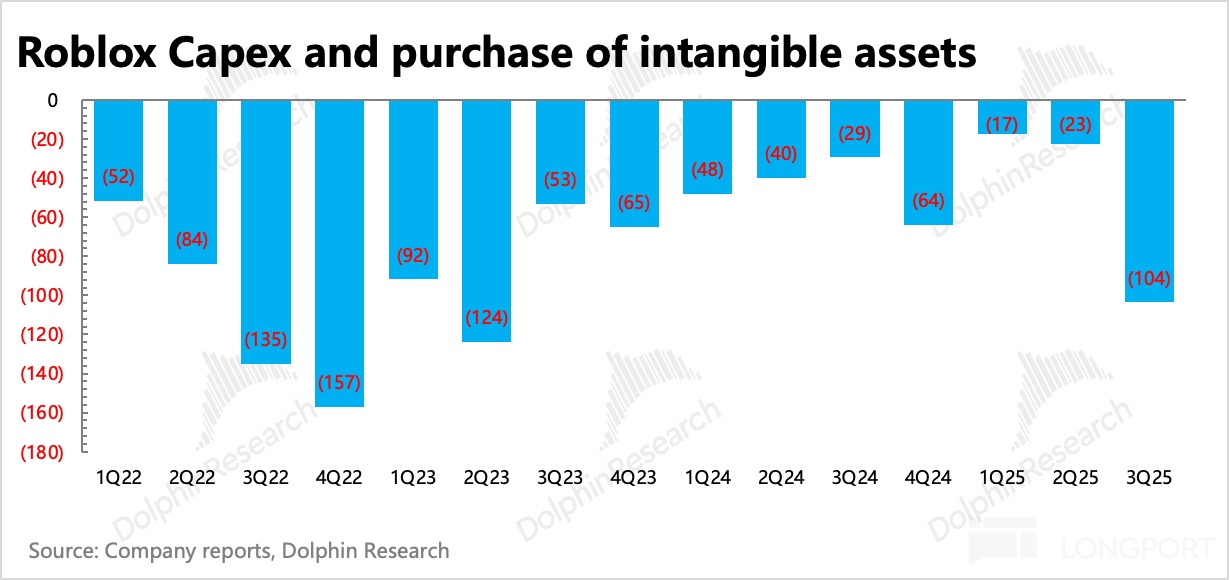

5. 指引亏损有所加大:尽管让利开发者,但开发者可以带来更多的优质游戏,从而吸引平台破圈、用户提高付费,最终带来的收入扩张,更容易推动盈利提升。对Roblox 来说,除了推进广告业务和更多AI 工具开发,而可能会产生一些新增的研发、销售费用,其他时间除开发者分成外,总体费率相对稳定,因此只要收入扩张,就能自然带来经营效率的提高。

如下图,3 月推出的Roblox Cube 模型,方便开发者自动生成内容:

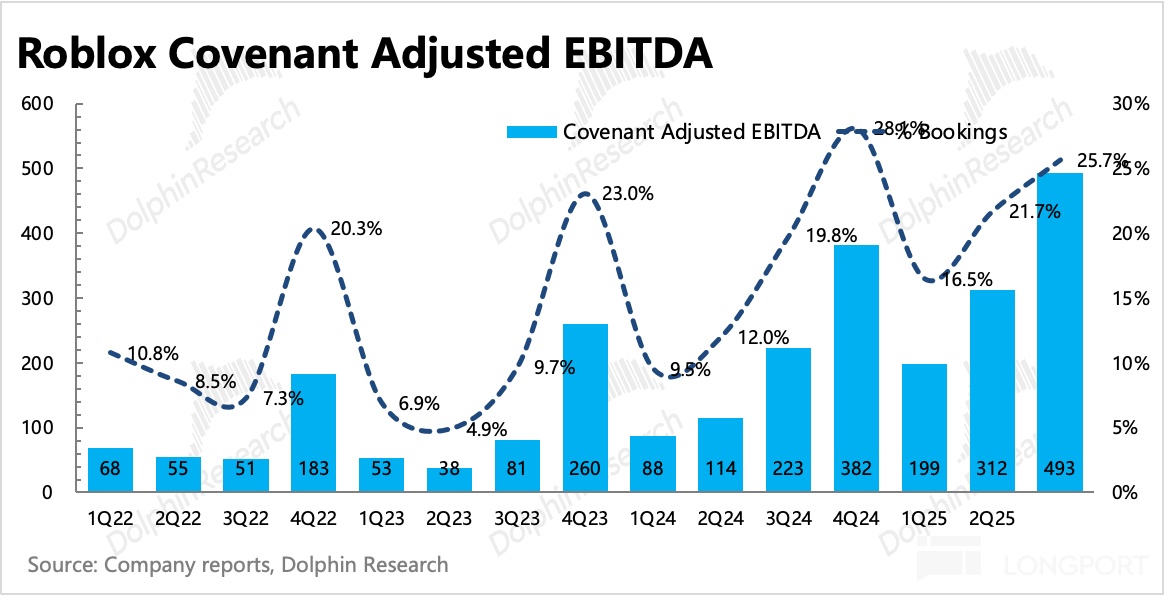

实际来看,三季度GAAP 经营亏损近3 亿,亏损率收窄至22%,剔除SBC、利息、折旧摊销后的Non-GAAP EBITDA 为0.46 亿,利润率 2.4%。但由于Roblox 待确认的递延收入很高,考虑这部分收入后,Covenant Adj. EBITDA 利润率则环比提升4pct 到到26%,也更能体现真实经营状况。

管理层对Q4 亏损指引再次超过3 亿,亏损幅度高于市场预期,可能由于增加开发者分成(萝卜币汇率调整)、安全等基础运营费。调整后EBITDA 指引中位数为27%,环比改善有所放缓,海豚君认为除了返校季可能影响创收外,上述说的对开发者换币比例优待也会对短期利润有一些影响。

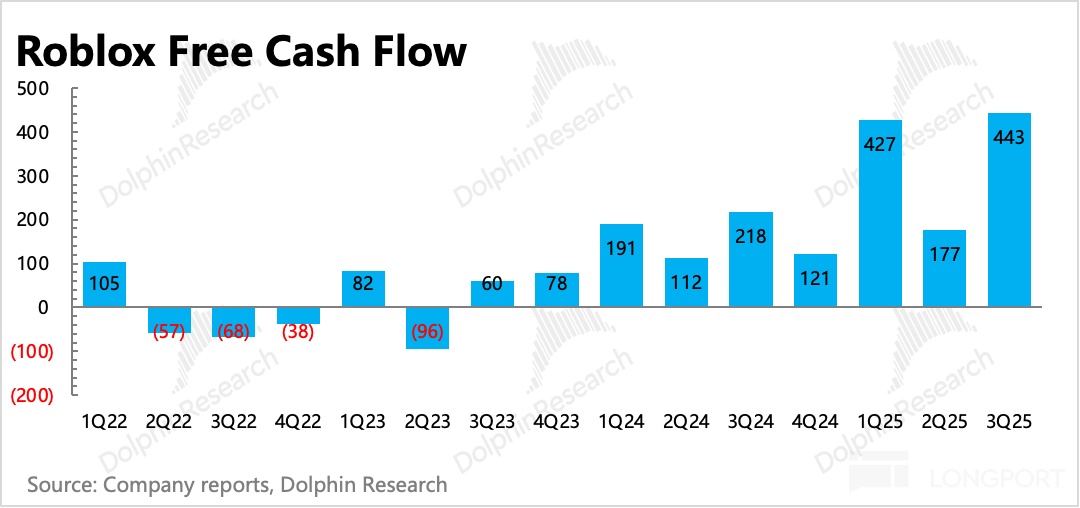

三季度自由现金流同比翻倍增长达到4.4 亿,占当期Bookings 的23%。

6. 财务指标一览

(注意:下图BBG 一致预期比较落后,并未完整体现财报前的市场预期调整以及更乐观的买方预期(定价方),因此这次beat 幅度实际没那么大。)

海豚投研观点

整体来说,三季度业绩还可以。市场反馈负面,除了对开发者分成提高对四季度的亏损超预期之外,其次主要就是基于对指引隐含的增长趋势放缓过快不满。如果主要因让利更多给开发者而导致亏损超预期,海豚君认为反倒可以从长期视角积极看待。而如果是增长问题,正如海豚君前文所说,这在Roblox 历史上并非首次。只能说,高估值压力下,部分资金难免有利好兑现、落袋为安的考虑。

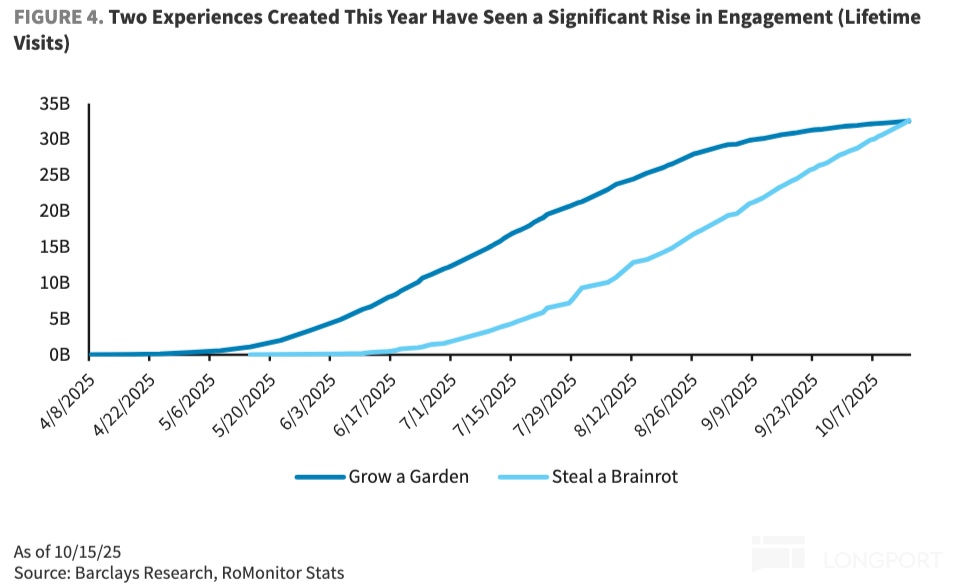

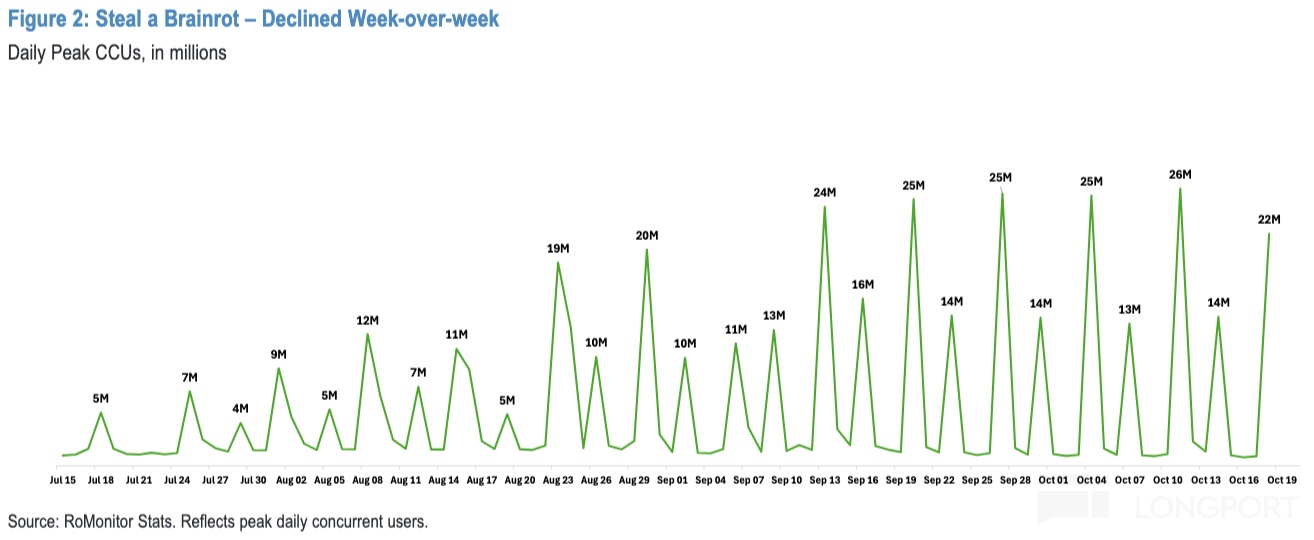

Q2 超预期业绩发布至今,Roblox 的股价实际没怎么涨。这其中的主要影响因素,就是二季度的爆款游戏《Grow a Garden》在进入8 月之后用户参与显著放缓,Roblox 也因此而回调了15%。当另一新爆款《Steal a Brainrot》用了更快的速度接棒《Grow a Garden》的用户流量,股价才重新修复。

盯产品周期,是跟踪游戏公司的一贯做法。但由于游戏本身更轻量且更易在Roblox 上切换新游,因此同样是一款大DAU 爆款,Roblox 上的小游戏平均生命周期应该相对低于有实力留存的独立App。这样一来,给我们去盯pipeline 增加了成本。

但正如海豚君上季度阐述的观点: Roblox 并不适合看做传统的游戏公司,而更适合看做平台。 Roblox 最大的优势就是不缺内容供给,变相的养了一大群开发商,时刻在生产内容和养成爆款。对于Roblox 来说,无需承担赌爆款的风险。这就好比YouTube 和B 站的逻辑。只要把经济生态平衡好,那么创造者、用户之间就可以形成相互促进的正循环,好内容总会出现的。

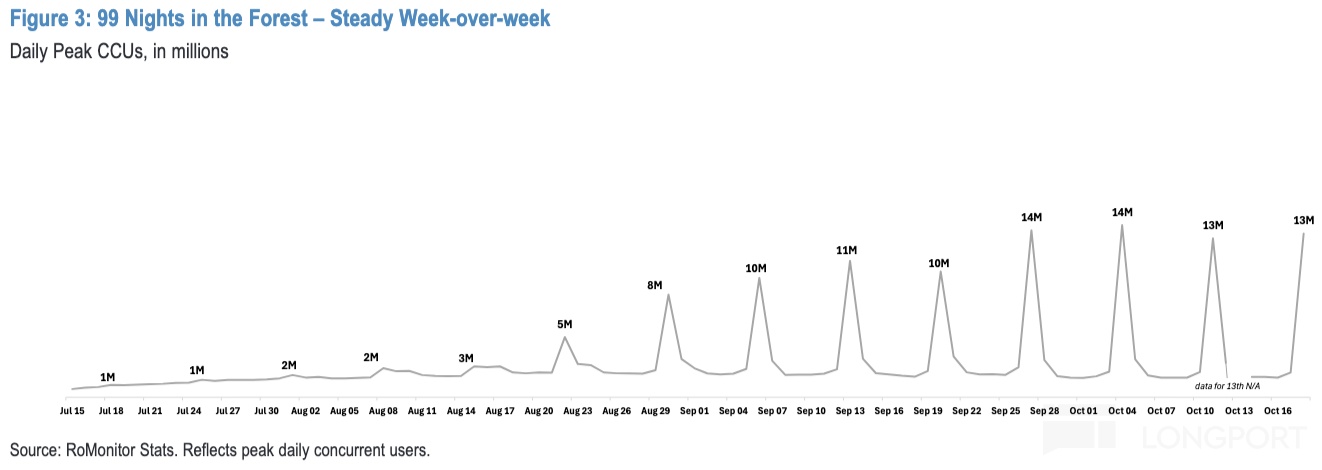

因此《Grow a Garden》之后是《Steal a Brainrot》,《Steal a Brainrot》还未完全衰减,后面又来了《99 Nights in the Forest》,随后又是《Plants Vs. Brainrots》。虽然后两者爆发性不如《Steal a Brainrot》,但这种接棒的趋势印证了Roblox 的内循环生态逐步稳固——这使得,纵使游戏之间此消彼长,但平台整体处于扩张趋势。

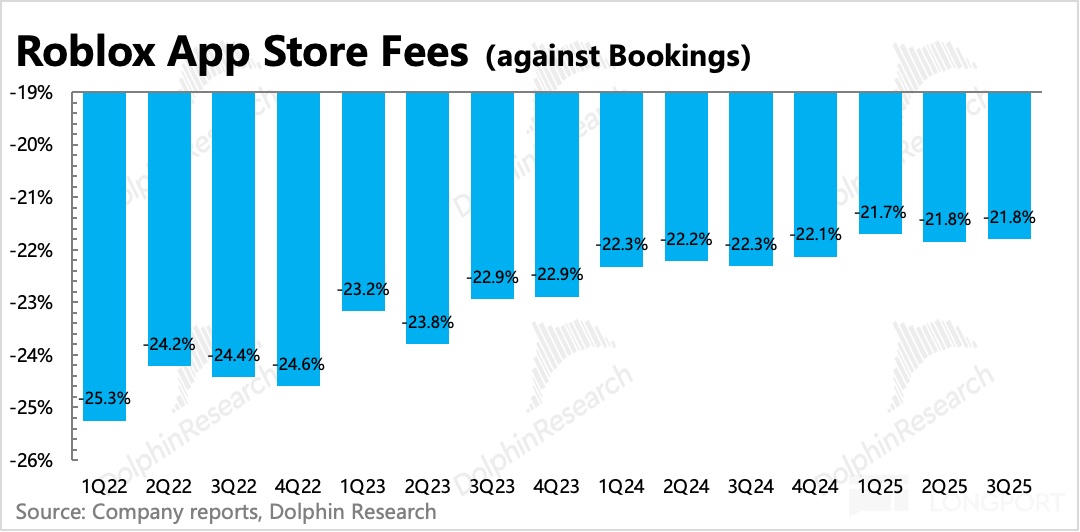

除了平台内生增长外,中长期的增长推动还有广告、苹果税改革等故事。因此海豚君对Roblox 的中长期前景依旧看好,只是依然是好公司vs 好价格的问题。

假设未来两年仍然能保持25% 的Bookings 增速(高于公司3 年前定下的长期目标20%),在明年利润率略有提升下(+2pct),实现Adj. ebitda 22 亿,两年CAGR 为30%。以目前市值算还有38x EV/EBITDA,显然不算足够安全。但若给点盈利拐点的溢价,回调至35x(770 亿,相比上季度估值有所提升)以下则可以积极关注起来。

以下为Roblox 关键指标图表:

同样不包含SBC 费用的经调整EBITDA 指标,按原计算方式还原后(也就是在Adj. EBITDA 上增加净递延收入,即递延收入- 递延成本),三季度Covenant Adj. EBITDA 同比增长121%,利润率(%Bookings)为25.7%,同比增加近6 个点。