要点:

- 谷歌2025 年二季度财报显示搜索业务增速11.7%。

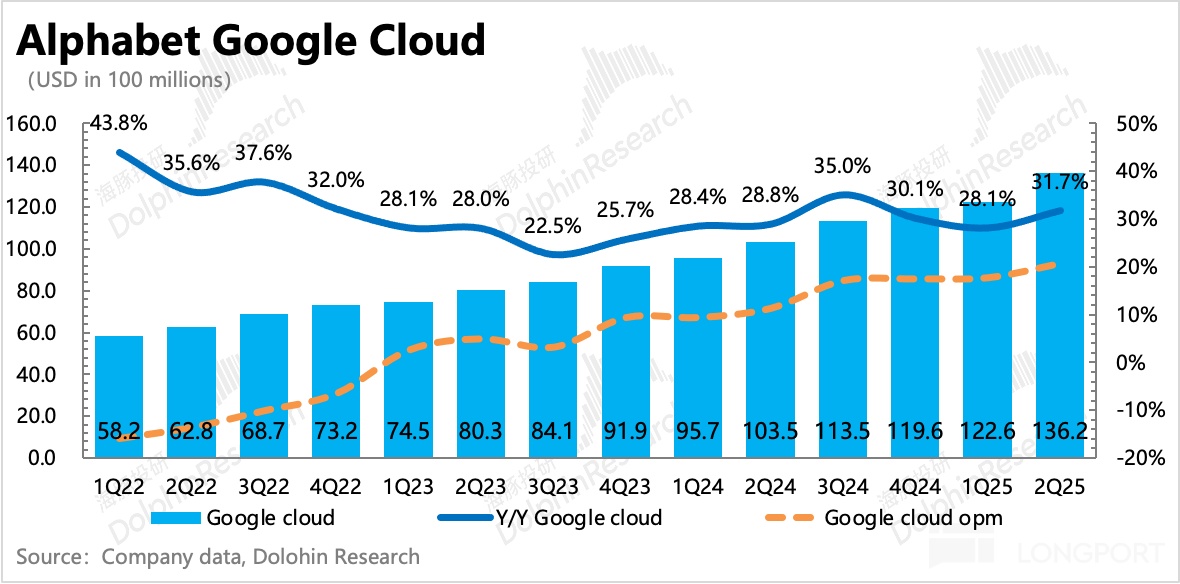

- 云业务增长31.5%,YouTube 增速13%。

- 反垄断诉讼和AI 风险仍对估值构成压力。

谷歌: AI 狼没来,广告一哥稳坐钓鱼台?

因搜索份额和反垄断诉讼争议,谷歌估值一直被压制,明显低于其他Mag 7。

实际来看,或许未来侵蚀风险仍然存在,但谷歌先尝到了AI 的甜头,使得管理层自信上提Capex 全年指引,体现转型决心。

具体来看核心信息:

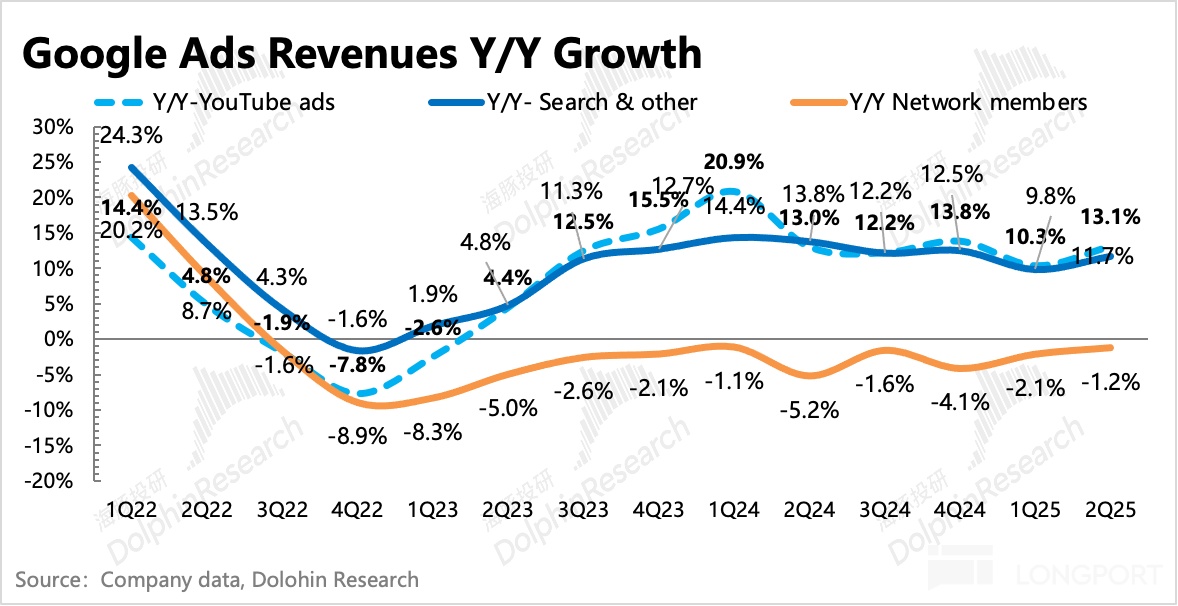

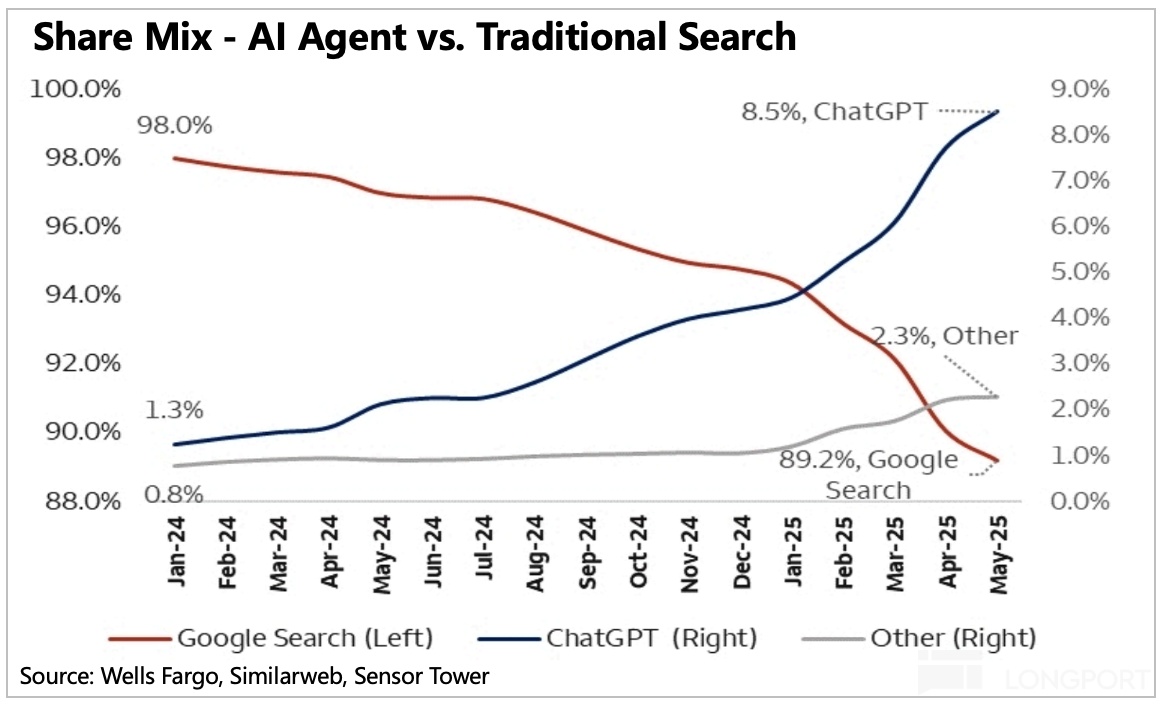

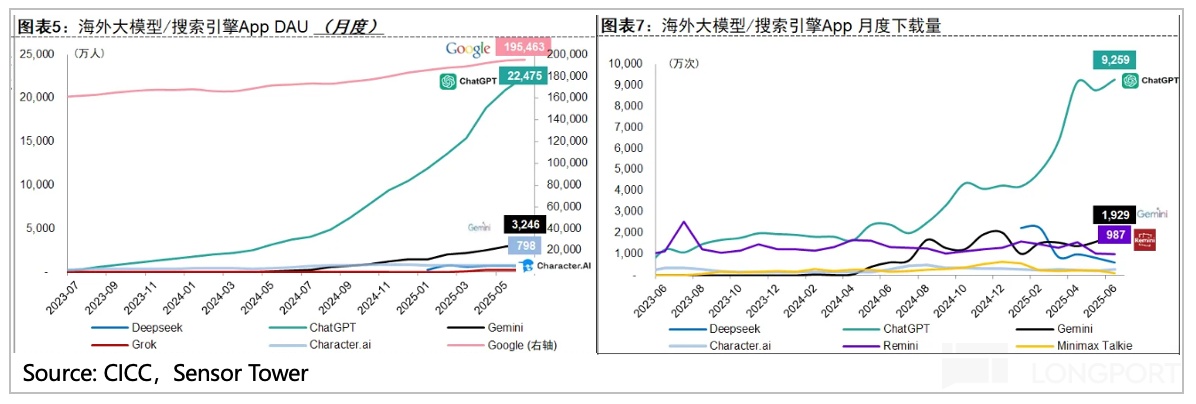

1. 搜索又担忧过头了? :搜索业务一直是近两年造成预期差的主要分歧点,每一次的担忧似乎都是狼来了的故事。二季度更是群魔乱舞——SimilarWeb 等第三方调研数据显示谷歌搜索份额加速下滑到90% 以下,苹果高管一句“因AI 平台分流,Safari 搜索量绝对值首次下滑” 的论调,直接吓崩市场,逼得谷歌官方紧急出来“辟谣”。

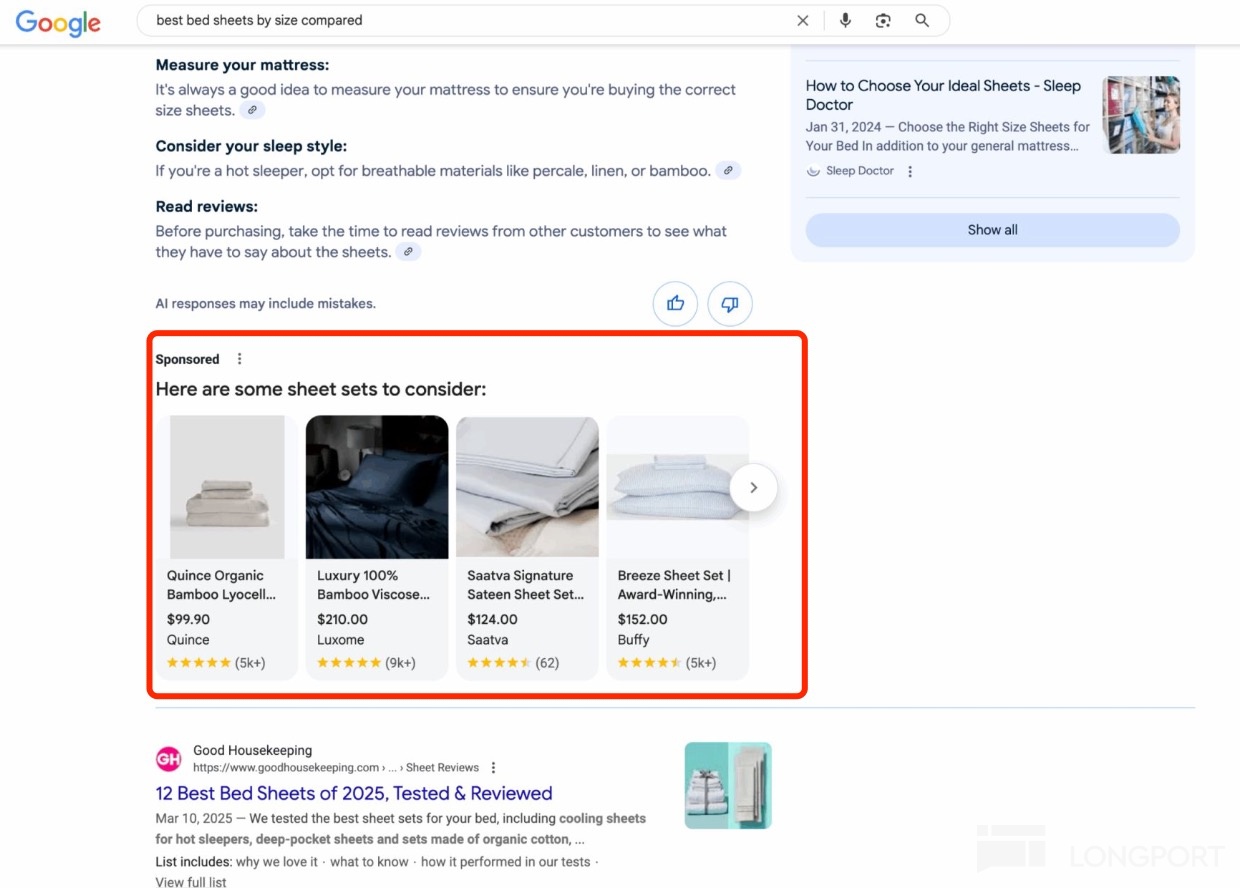

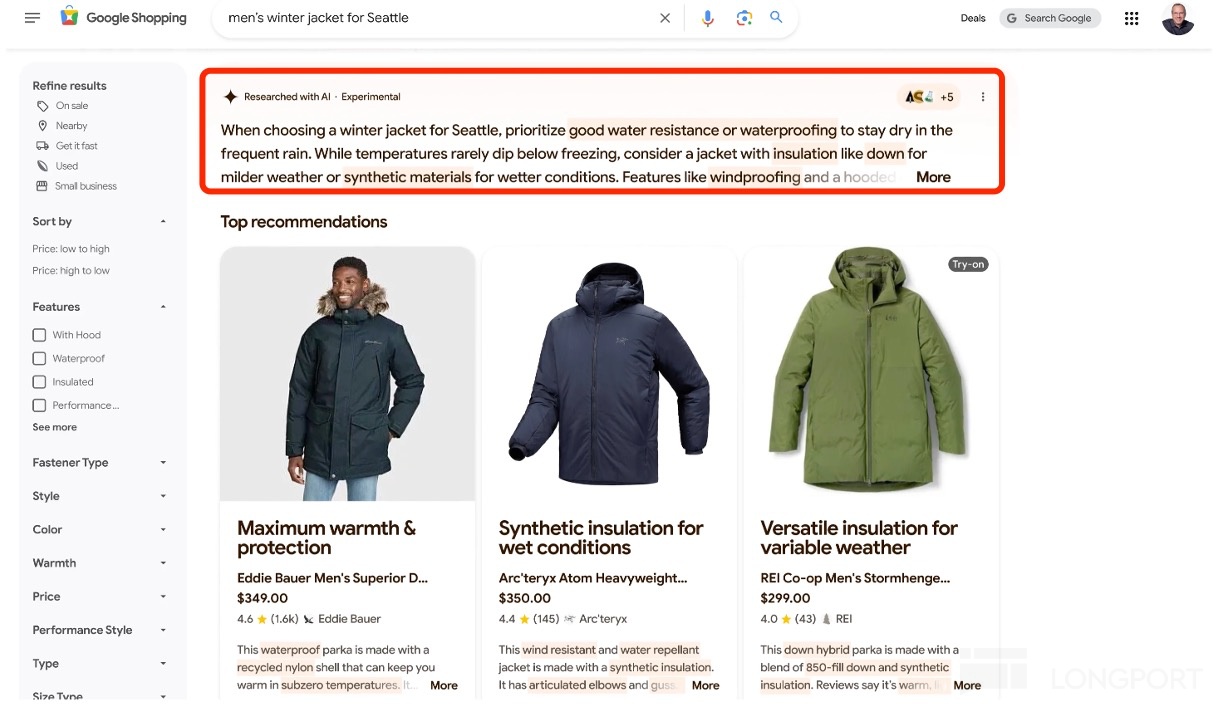

实际看又是“虚惊一场”,二季度同比增速11.7%,就算剔除1 个点的汇率顺风,环比看也是略有加速的。驱动力来源于Gemini 大模型在应用场景的融合(如Google Shopping)、AI 广告工具在客户中的渗透(如Pmax)以及用户在AI 场景的时长增长(如AI Overview),更多的广告主认可了AI 对ROAS 的提升。 4 月关税影响下,尽管Temu 和Shein 等跨境电商投放收回,但其他广告主很快填补了广告位。

不过财报前市场已经按照广告主调研情况,提了一波预期,因此从真正超预期的角度看,惊喜而非惊艳。

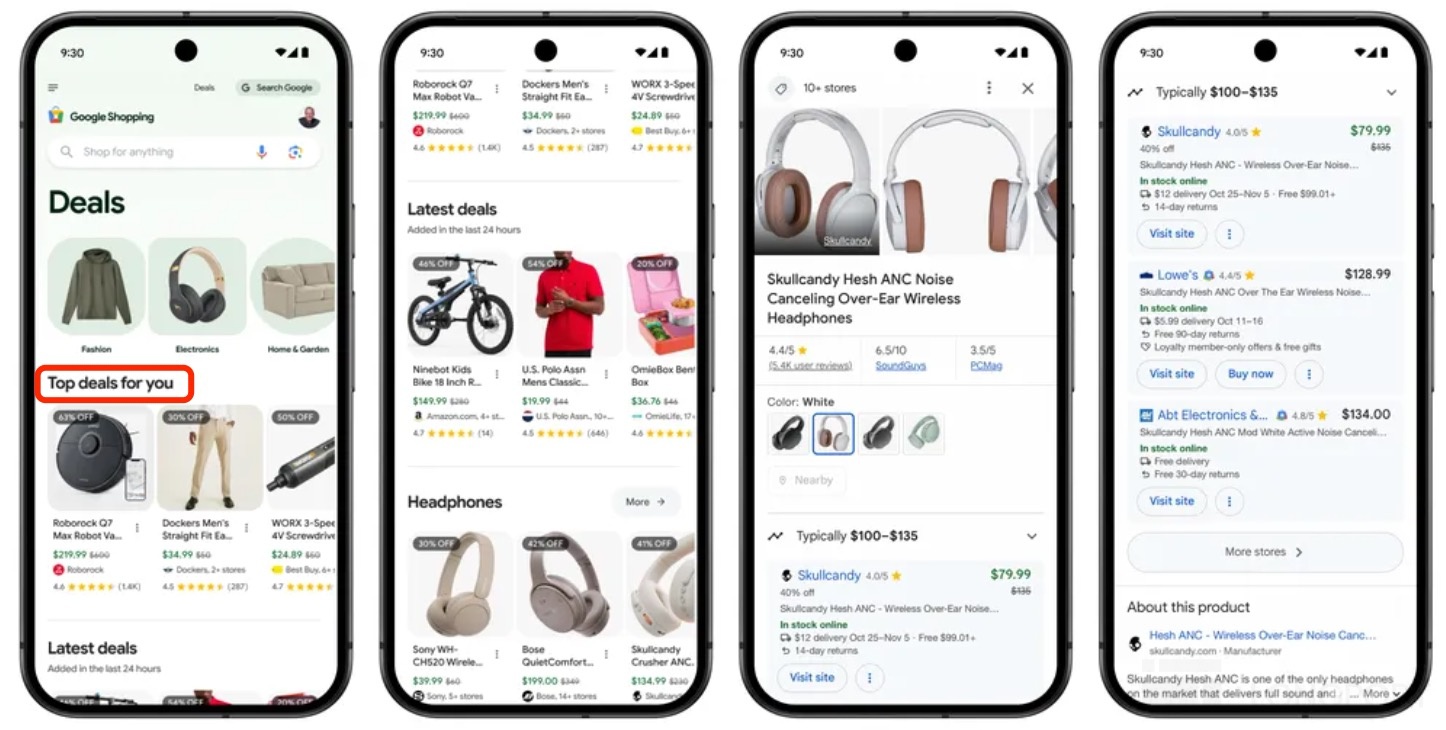

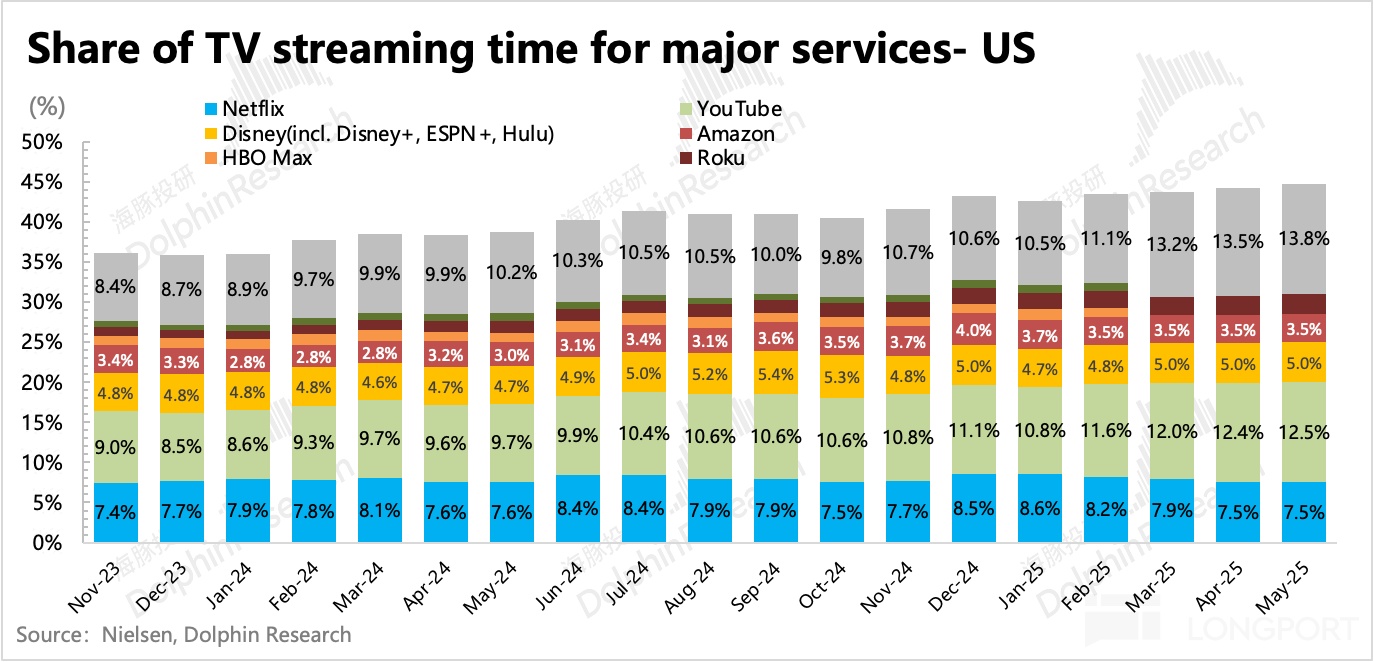

2. YouTube 时长带动增长:得益于CTV 和Shorts 在用户端的青睐,时长增长、浏览占比提升,YouTube 继续保持增长势头,二季度增速13%,抵消了一些品牌广告在大环境动荡下受到的波动和增长压力。

3. 谷歌云高歌猛进:云业务继续AI 实现高增长,过去一年,管理层多次强调云业务供不应求,增长阻力主要在于供给产能的释放。二季度云业务增长31.5%,环比上季度加速,不排除是服务器数据中心的产能跟上来了,使得供给问题有所缓解。

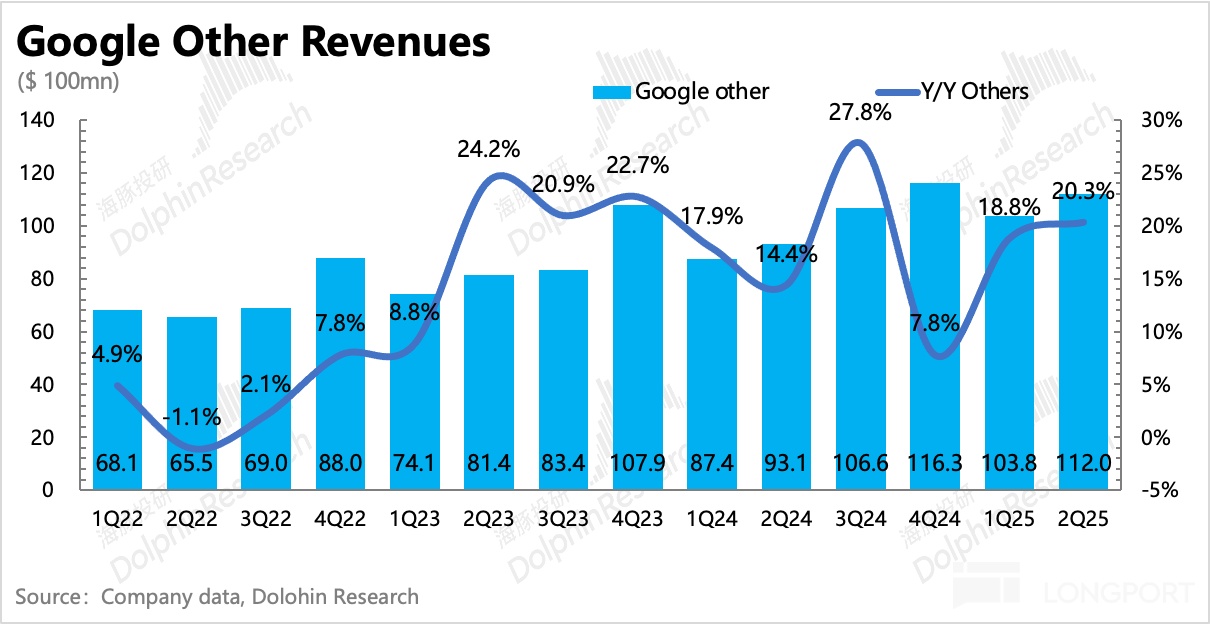

4. 其他收入增势强劲:二季度增速加速到了20%,增长驱动应该还是主要来源于YouTube CTV 和Google One 的订阅收入。

5. 联盟广告是AI 转型的牺牲品? :二季度联盟广告继续承压,同比下滑1.2%。在AI Overview 进一步提高搜索结果的渗透下,与谷歌合作的广告发布网站,多多少少都会受到点击量下滑的影响,因此联盟广告的增长压力可能还会长期持续。

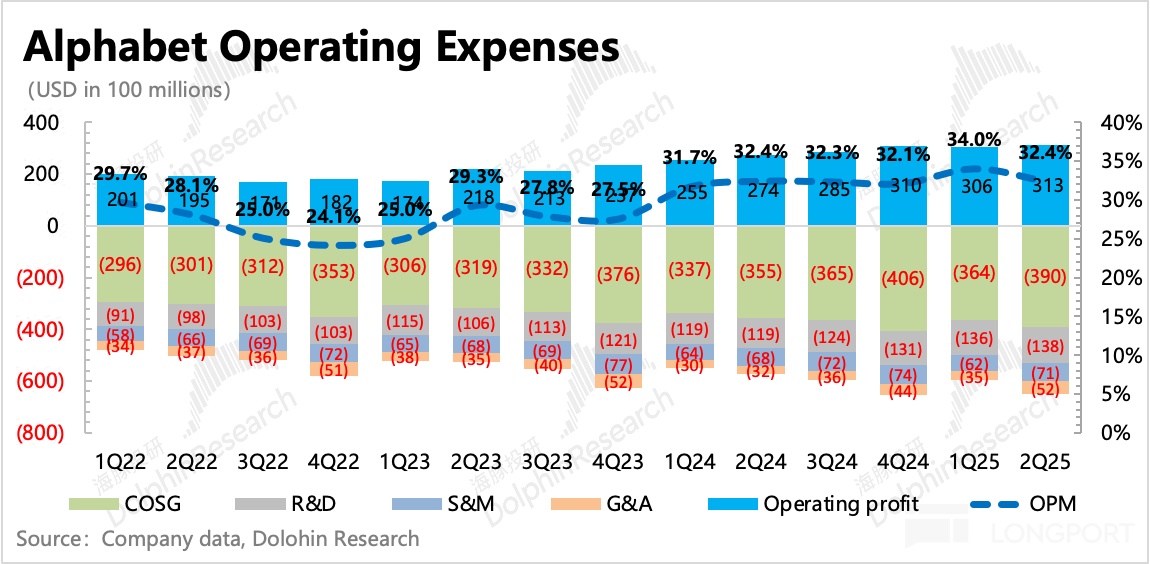

6. 剔除法务费用,盈利实际不错: 二季度经营利润率环比下滑,主要原因在于14 亿的法务费用(2022 年数据隐私诉讼和解费),剔除后利润率环比持平,高于市场预期。

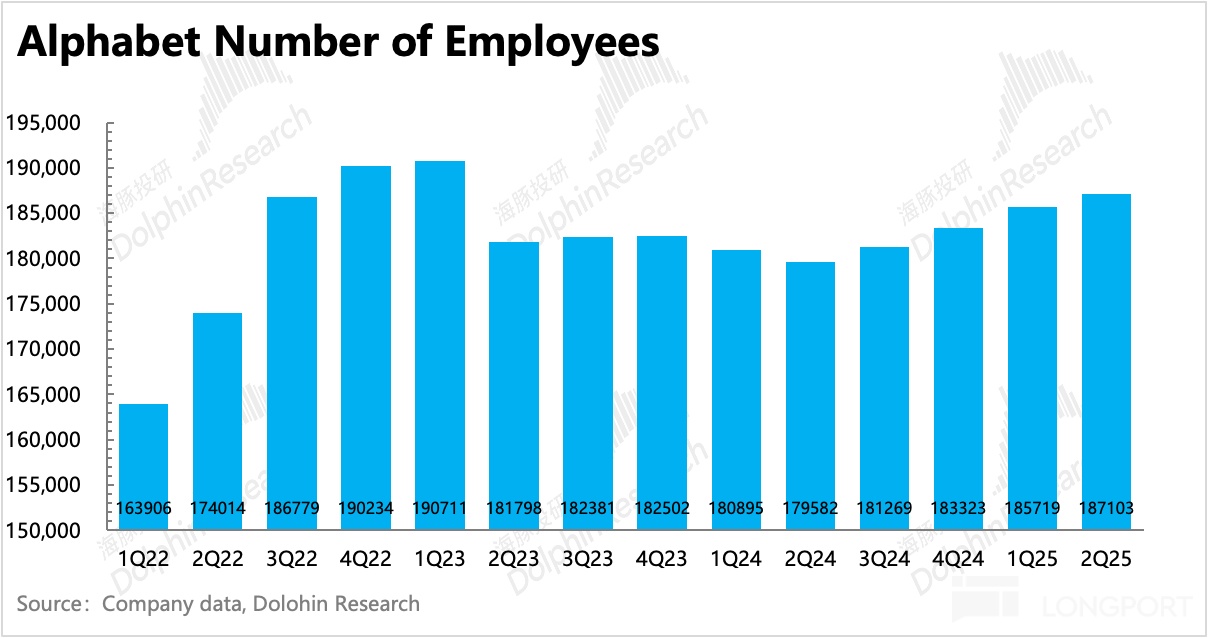

其他费用上,销售费用平稳,研发费用则继续加速增长,二季度净新增1384 人,考虑到二季度还新颁布了新的员工优化计划(面向传统广告部门的自愿离职方案),因此新增员工应该主要是用在AI 研发上。分业务来看,利润率改善主要受益云业务的盈利改善。

7. 回购力度短期放缓:二季度回购136 亿美元,派发股息25 亿。合计的股东回报,环比一季度有所放缓。假设全年股东回报800 亿不变,那么按当前2.3 万亿市值,隐含回报率为3.5%。

8. 重点指标与预期对比

海豚君观点

YouTube 和云业务是肉眼可见的发展顺风期,市场对此没有太多异议。但关于搜索业务的预期差已经出现好几个季度了,事后来看,市场似乎总会掉入鬼故事陷阱,然后财报证伪,虚惊一场。

二季度苹果高管的发言更是将这个风险问题,直接摆到了台桌上。关于这个问题的判断,海豚君当时有过讨论(回溯),尽管对中长期不乐观,但我们对当时的市场反应,仍然判断是属于是过早、过度的惊吓。核心逻辑在于:

GPT 为首的AI 平台还未正式做广告变现,且广告系统基建、与广告主之间的商业生态均还未搭建和完善,远不及在行业浸淫多年的广告一哥。这给了谷歌时间窗口去实现过渡期的转型和新商业模式的探索,比如后来AI Mode 的震撼出场,标着的谷歌迈出了自我革命的关键一步,在AI 创作的新场景上带来的想象空间。

但我们也强调,短期不悲观的同时,中长期视角,仍然则需要谨慎中立。传闻OpenAI 将于明年正式推进广告商业化,或许商业生态会拖后腿,但广告市场蛋糕的瓜分者总是多了个强有力的玩家。商家哪怕是出于试探测试的预算迁移,也会给存量玩家,尤其是谷歌带来影响。

因此不管短期如何证伪,市场迅速对预期差进行修正,这种中长期持续存在的风险和不确定性,总会阻碍谷歌估值(当下18x Forward P/E)回到历史中枢,无法比肩其他Mag 7 巨头(次低Meta 25x)。

上季度点评中,由于今年关税影响不确定,因此海豚君引用了谷歌在2 年预期的Forward P/E 历史变化,圈定12x~15x 是谷歌历史估值底部,短期下有这种击球区的机会,值得一试。鉴于关税影响放缓,如果还是按照正常增长趋势,那么谷歌1 年期的Forward P/E 估值区间范围,也就是大约15x 的底部,22x 的中枢,以及30x 的乐观。

但考虑到AI 搜索侵蚀的影响(风险预期),海豚君认为,谷歌要想稳在20x 中枢以上的估值,难度很大。尤其是短期还有反垄断诉讼的压制,8 月初DOJ 要宣布对默认搜索问题的裁决,届时到底是被迫拆分还是撤下苹果“默认” 特权的利润捆绑,会有一个结果。虽然谷歌仍然可以不满上诉,但到时候市场情绪可能会受到一些影响。

以下为财报详细解读

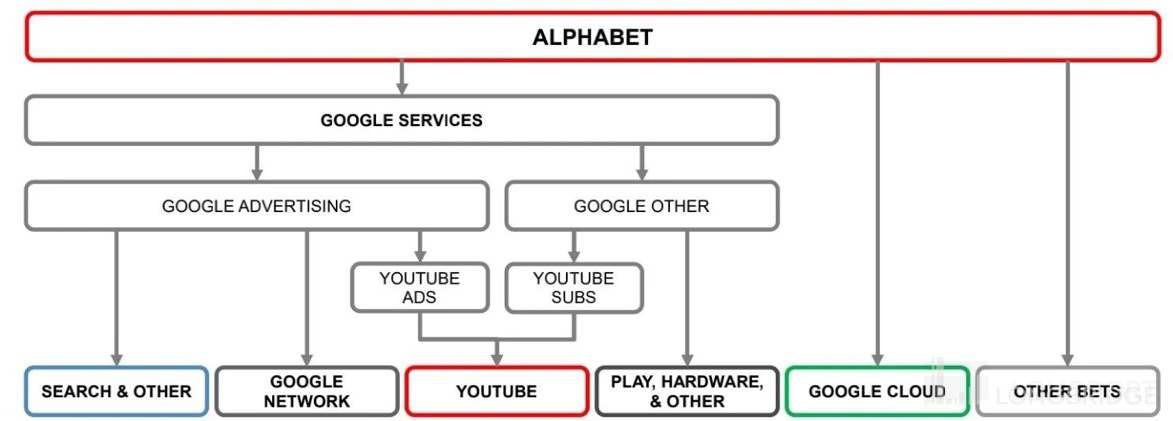

一、谷歌基本介绍

谷歌母公司Alphabet 业务繁多,财报结构也多次变化,不熟悉Alphabet 的小伙伴可以先看下它的业务架构。

简单来阐述下谷歌基本面的长逻辑:

a.广告业务作为营收大头,贡献公司主要利润。搜索广告存在中长期被信息流广告侵蚀的危机,处于高成长的流媒体YouTube 来进行补位。

b.云业务是公司的第二增长曲线,已经扭亏盈利,过去一年近期签单势头强劲。在广告将不断受弱消费拖累下,云业务的发展对支撑公司业绩和估值想象空间也越来越重要。

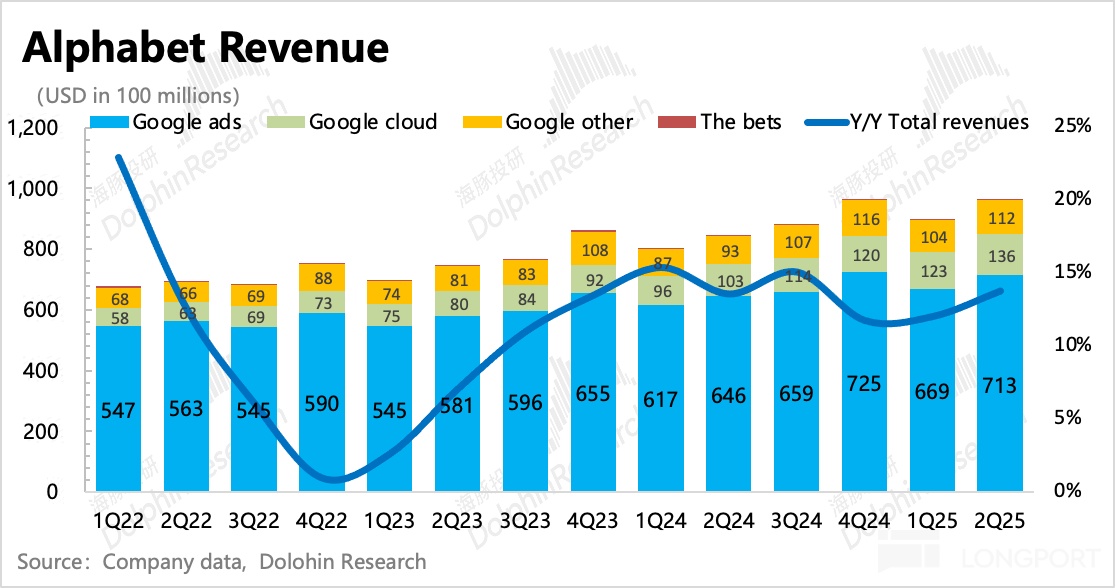

二、无惧关税和竞争,稳健增长

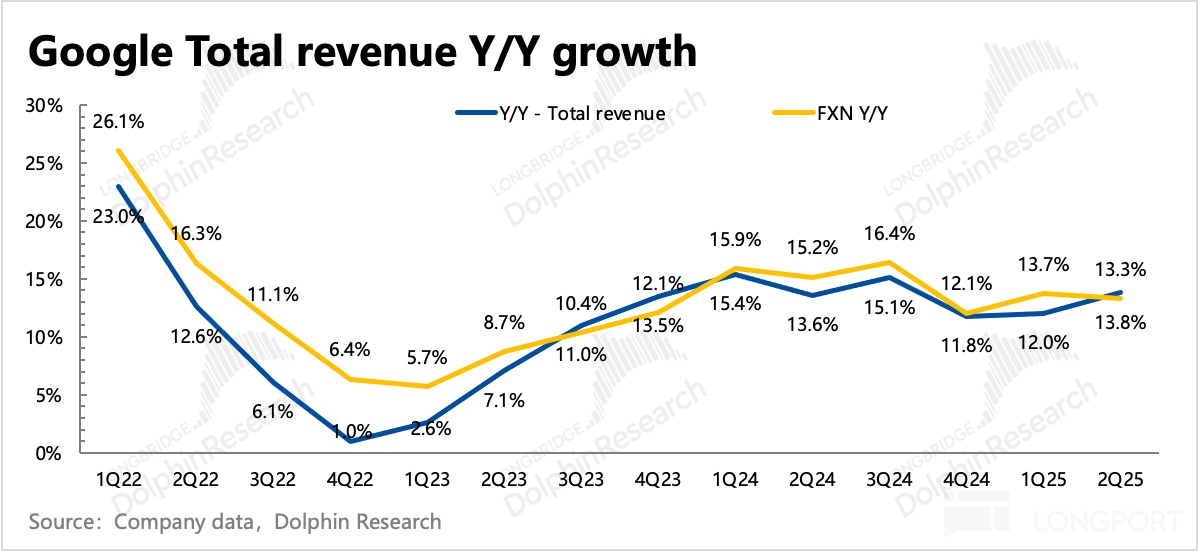

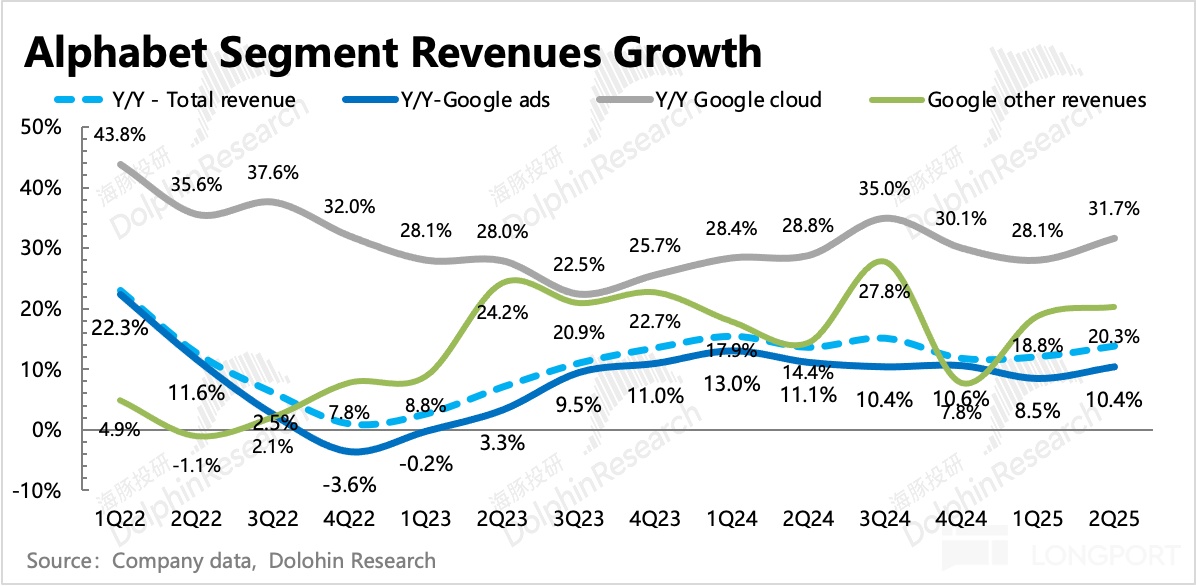

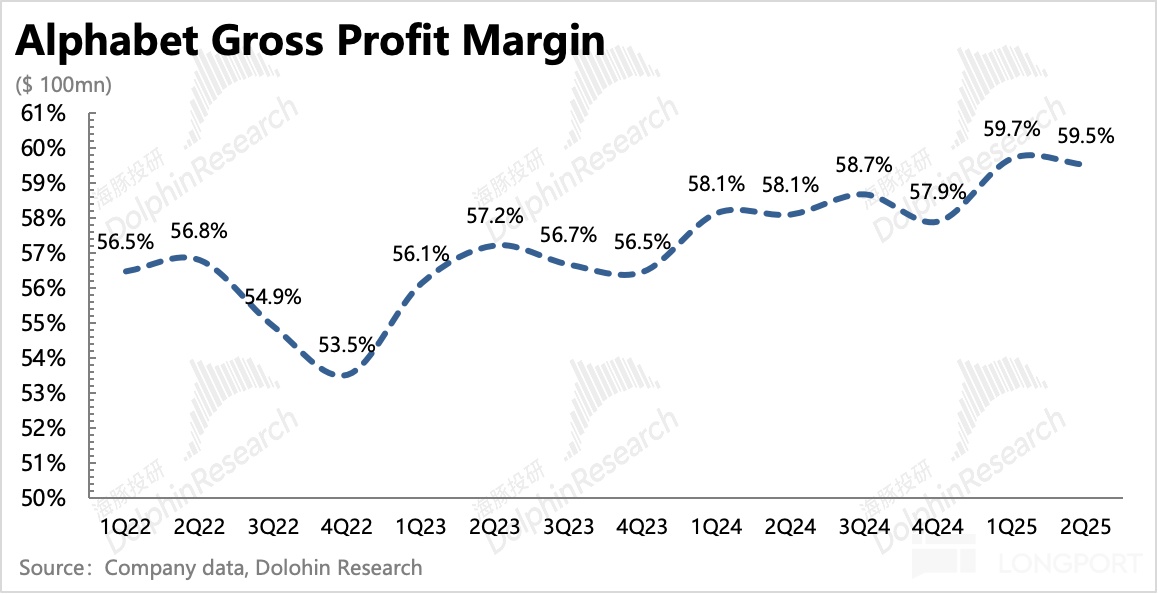

二季度谷歌整体营收964 亿,同比增长13.8%,高于预期。其中核心支柱,占比75% 的广告业务,同比增长10.4%,环比加速。除了汇率的顺风,内生增长也不差,同比增长13.3%。

虽然二季度关税带来了大环境动荡,但有美国经济底子强劲的优势(迅速弥补跨境电商广告投放减少的缺口),以及谷歌自身AI 与业务融合后带来的增长驱动。

广告之外,AI 推动下的Google 云服务表现依旧惊艳,同比增长31.7%,超出市场预期。

其次, YouTube 和Google one 的订阅收入继续驱动其他收入增长加速到了20%。

具体来看:

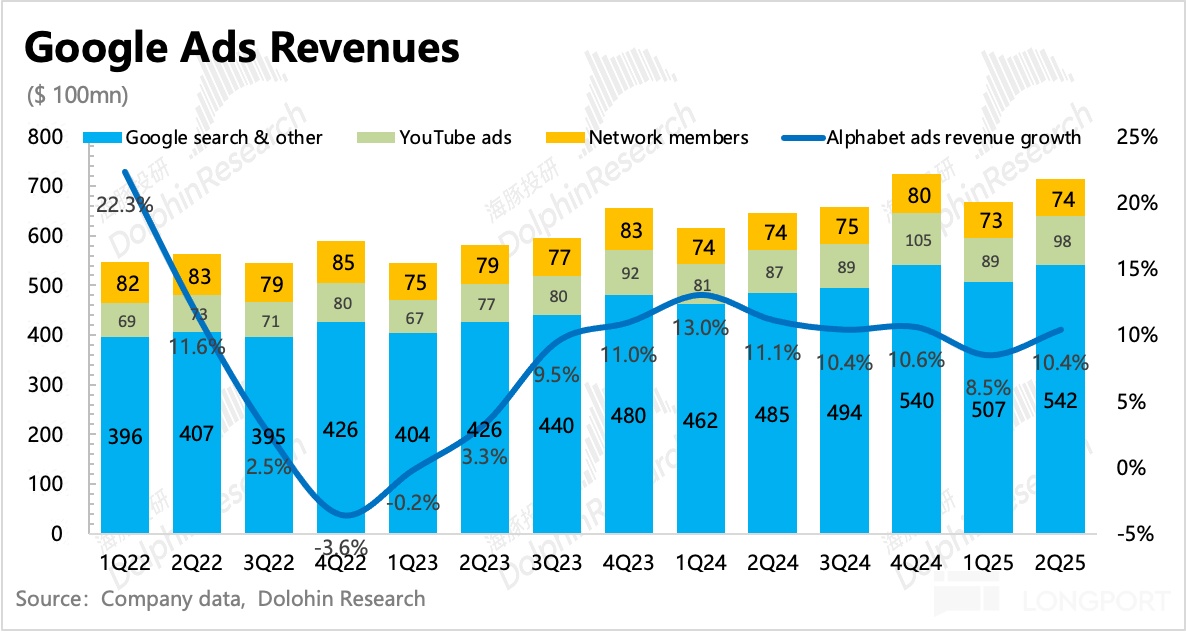

(1)广告:关税影响缓和,增长稳健

二季度广告收入713 亿美元,整体增长7.9% 。核心的搜索、YouTube 均保持两位数增长,在汇率顺风下环比加速。 4 月的关税确实带来了影响,但由于政策摇摆,5 月起商家很快恢复了投放。就算有一些受影响较大的跨境电商(Temu & Shein)整体上收缩不少投放规模,但广告位让出来之后,其他领域的广告主很快填充了上来。

这本质上还是体现谷歌的广告推荐和转化系统更具竞争力,大模型能力融合到Google 旗下各产品中后,正在发挥正面效果。 Gemini 大模型在应用场景的融合(如Google Shopping)、AI 广告工具在客户中的渗透(如Pmax)以及用户在AI 场景的时长增长(如AI Overview),使得更多的广告主认可了AI 对ROAS 的提升。

a. 搜索广告

一季度谷歌搜索收入542 亿美元,同比增长11.7%。 AI Overview 目前在搜索量上的渗透率还不高,并且主要存在于非商业搜索上。商业搜索还是大多以传统方式呈现搜索结果,尤其是谷歌搜索占优势领域的广告金主(旅游、金融等)。

但少部分存在于AI Overview 搜索结果的广告,点击率虽低(需要用户view more 才能看到),但由此带来的点击触达,更具转化动力。对此,广告主至少是认可的。而由于用户在AI Overview 下的时长/搜索量的增长,以及广告位的稀缺,广告主乐意接受更高的eCPM 竞价。

此外,AI 与原本功能的结合,也是对广告ROAS 提升的重要驱动因素。比如以Shopping 为例,通过AI 提升内容推荐,前端对根据用户习惯、喜好,对用户提高个性化的商品推荐。

而对于AI 对搜索侵蚀的影响,首先谷歌的份额丢失是肯定的,但我们倾向于绝对值并未有明显下降(AI 驱动用户增加多轮对话)。至于苹果高管说的Safari 搜索量绝对值首次下滑的问题,海豚君倾向于口径差异(详细可见此前讨论)。

移动端的iOS 用户使用Google 搜索,并非只能通过Safari,还包括Chrome app,因此很可能是用户在AI 使用上,独立App 的功能更齐全,使得体验效果更佳。以及,Google 搜索的核心用户都倾向于下载独立app,边缘用户才会用Safari 中的Chrome。这部分边缘用户显然更容易被其他新生的AI 平台抢走。

b. YouTube 广告

YouTube 因为有品牌广告,因此对宏观承压期的敏感度相比搜索要更高一些。但因为Shorts 和CTV 的短期增长优势,帮助整体YouTube 扛住了一些逆风。二季度实现广告收入98 亿,同比增长13%,同样有1pct 的汇率顺风。

c. 网络联盟广告

联盟广告收入二季度同比下滑1.2%,AI Overview 渗透越高,本质上对这一块的收入打压应该会越大(。目前联盟广告占总营收比重已经降至7.6%,拆分来看仅有的增长估计也主要靠的是Google 旗下自身产品的广告,比如Gmail 等。

对于依赖谷歌做广告分销的平台来说,AI 搜索问答提供的是筛选汇总版的最优答案,省去了用户点击跳转链接的过程,因此对于分销商来说,获取到的有效用户点击和行为数据也在大幅减少,从而影响分销商的广告投放效果。

(2)Cloud:增长再次加速,高景气度持续

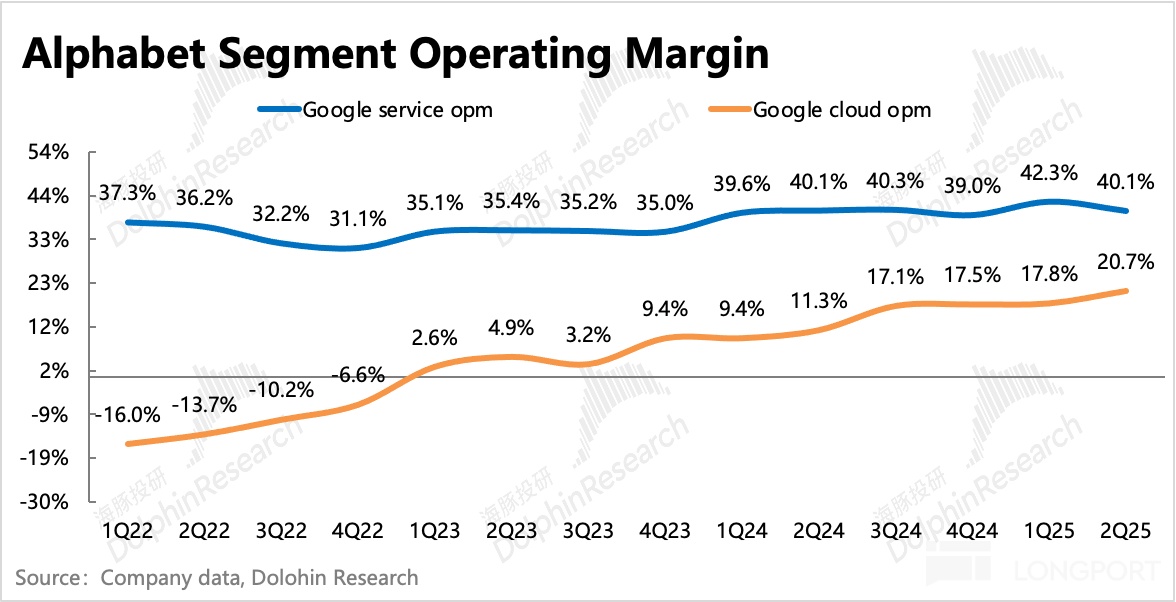

尽管市场对云业务的高增长有一定预期,但恐怕是出于高基数和供给紧张的考虑,预期增长环比略微放缓。但实际是加速到了30% 以上,年化创收预计达到了500 亿,增长30%+。此外二季度云业务经营利润率继续提升,已经达到了20%。

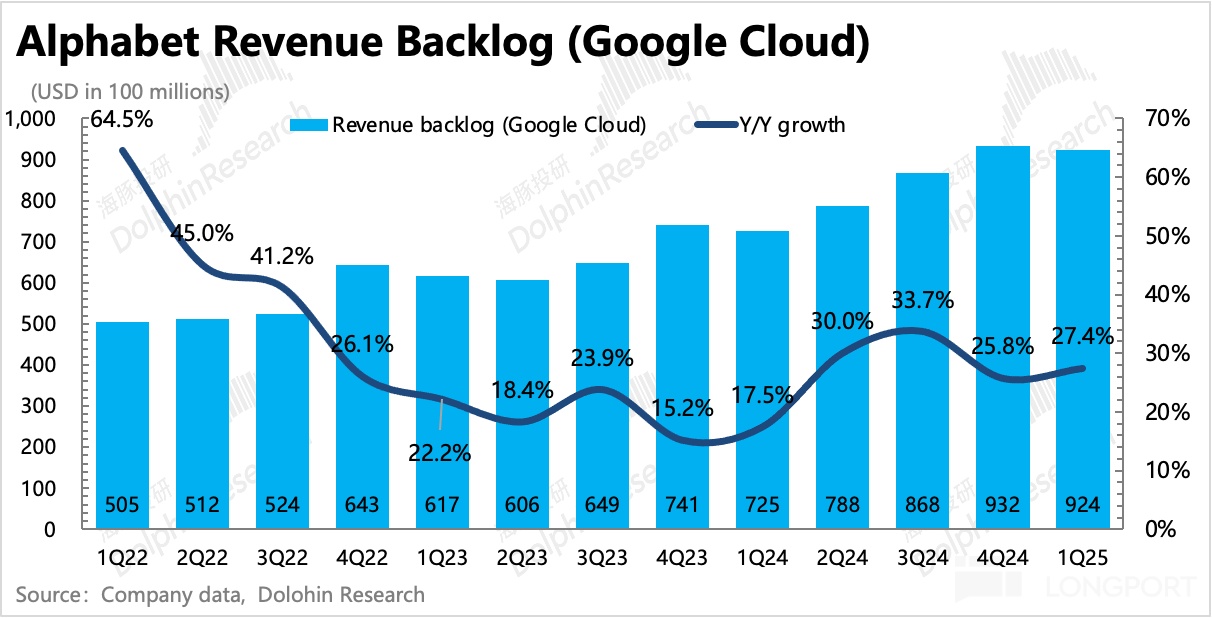

云业务是To B 的,因此可能长期趋势上与本身的产品竞争力有关系,但短期的变化更容易受到当前或者上期新签合同规模的变动。

因此海豚君一般还是会通过谷歌的Revenue Backlog 指标来判断短期趋势。这个指标中大部分是来自云业务,因此它的变化趋势也可以视作云业务的未履约合同量的变化趋势。

通过合同规模情况,去年四季度放缓的增速,一季度又抬回来了,但环比还是减少了,主要是计算得一季度的当期新增合同环比下降较多。这里面不排除一季度环境扰动(Deepseek&关税),二季度数据需要等待上交SEC 的完整年报中查找。但从公司自信上调Capex 的举动,就无需太多的担忧了。

对于二季度的合同积压情况,海豚君会在完整年报披露后及时更新到长桥app 深度数据模块,感兴趣可以关注。

(3)其他业务:CTV & Google one 带动,增势保持

这部分收入主要由YouTube 订阅(TV、音乐等)、Google Play、Google、One、硬件(手机Pixel 和智能家电Nest)等组成。

二季度其他收入实现收入112 亿,同比增长20%,增速继续反弹,如上面Nielsen 的数据显示,应该还是由YouTube CTV,以及Google one 的订阅收入增长贡献了主要动力。

三、盈利:增加AI 研发+ 员工优化,同步进行

二季度核心主业的经营利润313 亿,同比增长14%,利润率32.4%,环比下滑了1.5pct。主要是由于一笔14 亿美金的和解费(2022 年德州数据隐私诉讼)。剔除这个偶发影响后,实际利润率保持一季度的高位,超出市场预期。

这也略超出海豚君的预期(预期利润率提升较难),主要就是二季度谷歌新颁布了一个面对传统业务的员工自愿离职方案,即自愿离职的员工可以获得一笔比以往更高的补偿金。

但从员工人数上看,二季度还是净增了1300 多人,费用上主要增长的就是研发费用。因此可以大致判断出,谷歌和Meta 等其他硅谷科技巨头一样,都在持续做员工优化的动作,但对AI 相关的技术研发保持高投入。

分业务来看,云业务利润率进一步提高,已经先于市场对两年后的利润预期达到20%。

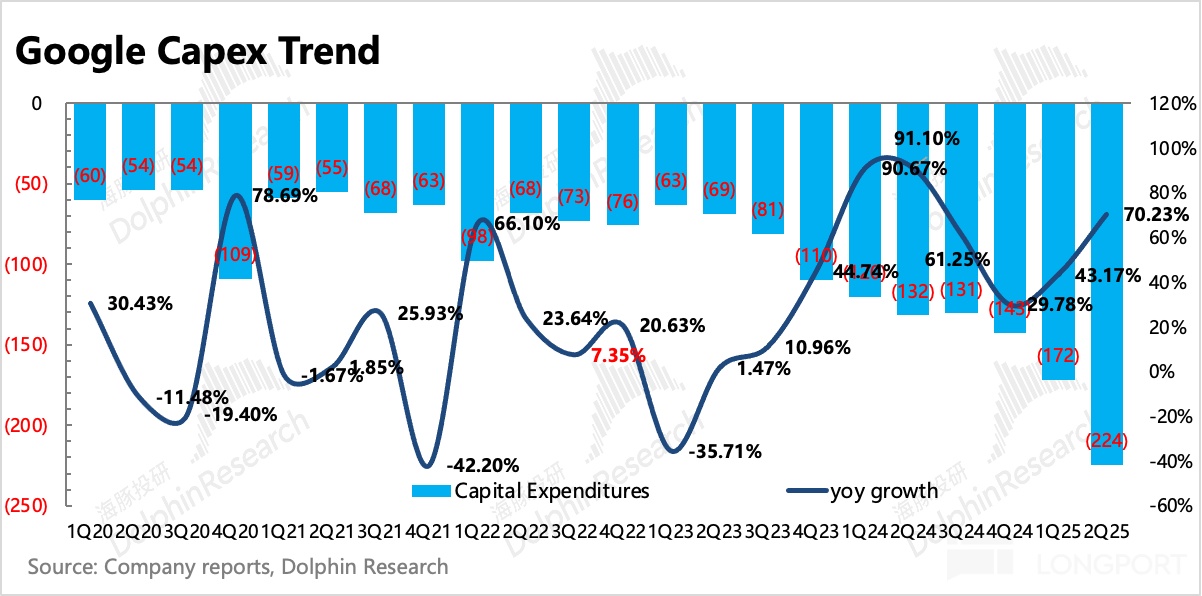

一季度资本开支224 亿,符合市场预期。 4 月中旬的GCP Next 大会还在重申750 亿Capex 目标,还没三个月,这次竟然豪迈加码到750 亿,由此体现广告一哥的转型决心,和对AI 前景的乐观判断。