要點:

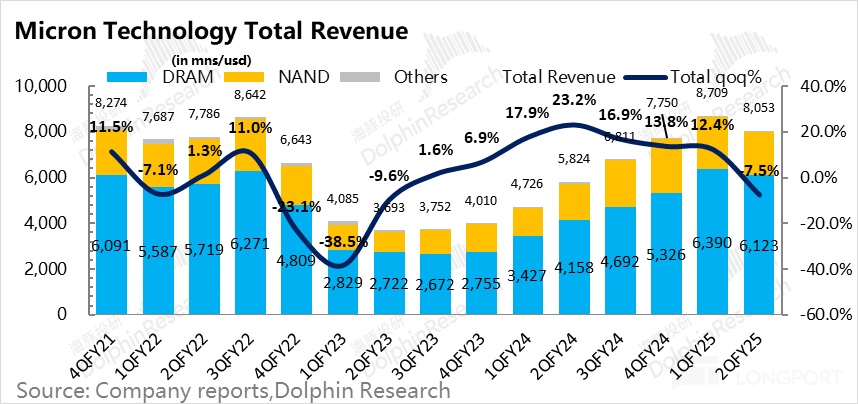

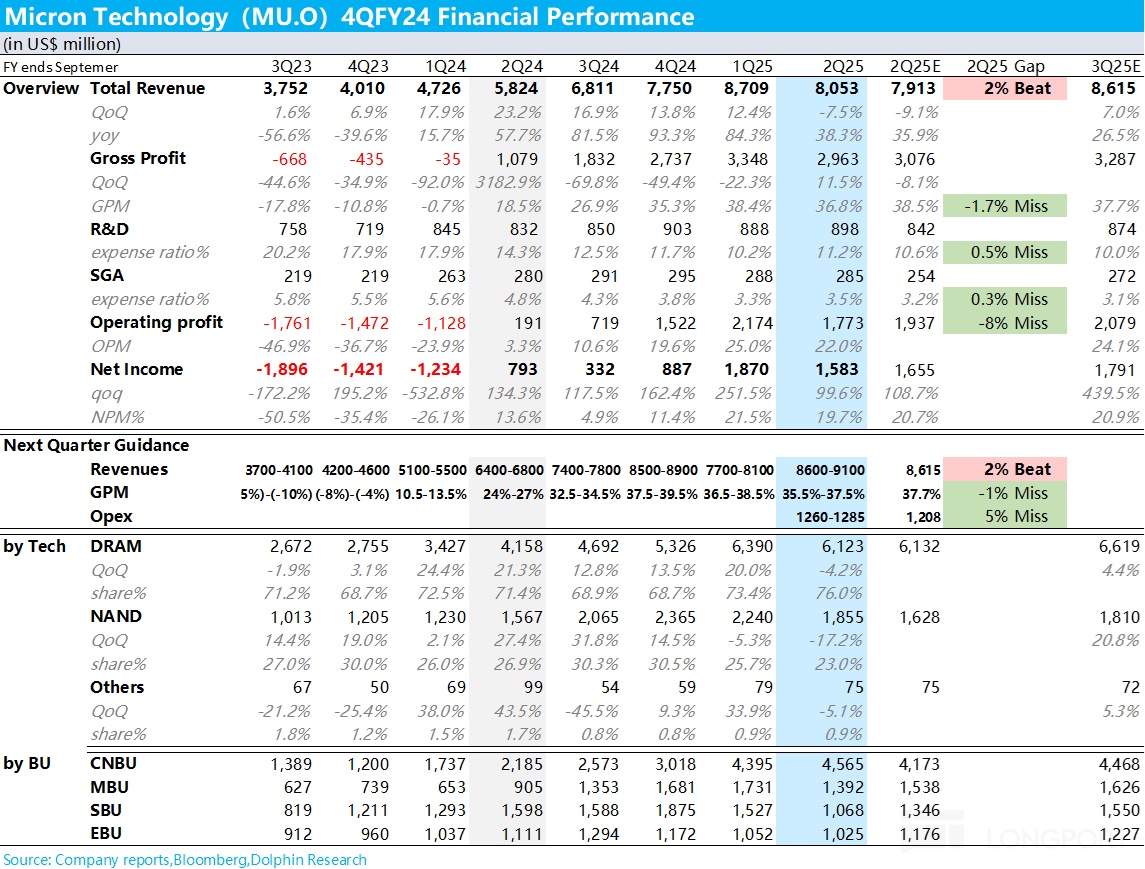

- 美光科技MU發佈 2025 財年第二季度財報,收入 81 億超預期 79 億。

- 毛利率指引 36.5% 低於市場預期,DRAM 業務收入環比下滑 4%。

- HBM 市場規模預期上調至 350 億美金,2025 年產能已售罄。

美光:“東風” 是不遠,但等風有風險?

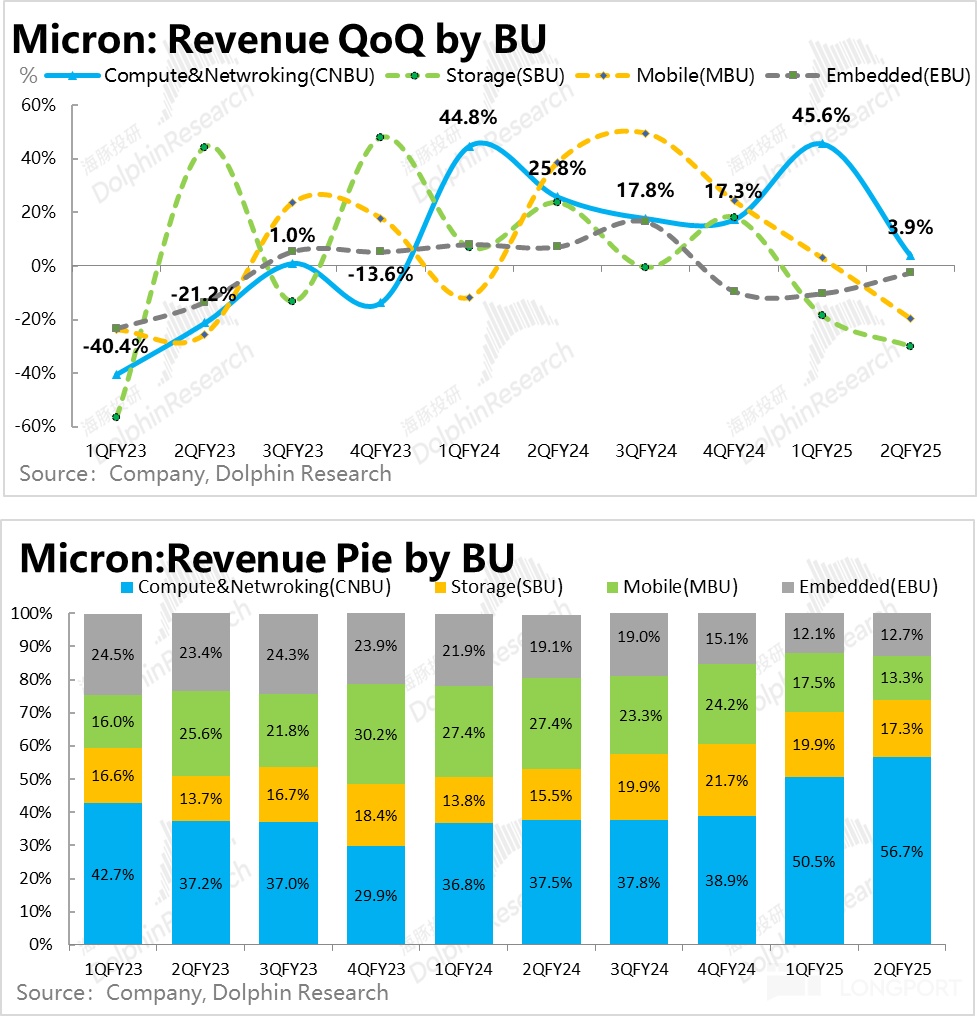

1、劃重點:回血幅度還不錯。作為重中之重,下一季度(25 年 3-5 月)指引收入 88 億,上下浮動 2 億;相當於環比增長 9% 上下,超過市場預期平均的 7% 修復幅度。但海豚君注意到,頭部外行在最新報告中,有的已經把環比回彈幅度拉到了 10% 以上。

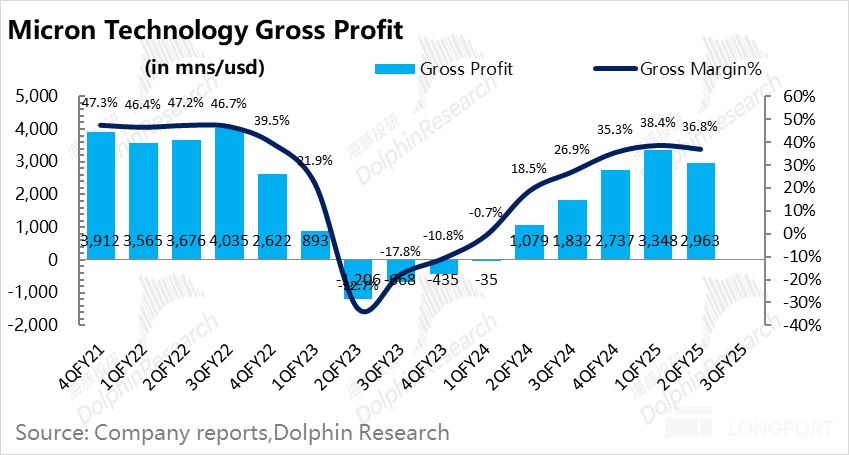

2、劃重點:毛利率指引有點弱。雖然 HBM 雖然在出貨清淡期,2 月份以來內存 DDR4、5 的價格都有反彈,市場原本以為,能夠對沖一定的毛利率回落。但公司給出的指引 36.5%,上下幅度一個百分點,指引中值稍低於預期。

事實上,公司 2 月份在小範圍溝通會上,説過三季度毛利率環比會掉幾百個基點(a few hundred bps)。主要是因為 to C 端的產品佔比提升,to C 產品價格還在相對低的位置,同時 NAND 市場狀況差。但是三季度之後,行業會起來,毛利率會持續修復。

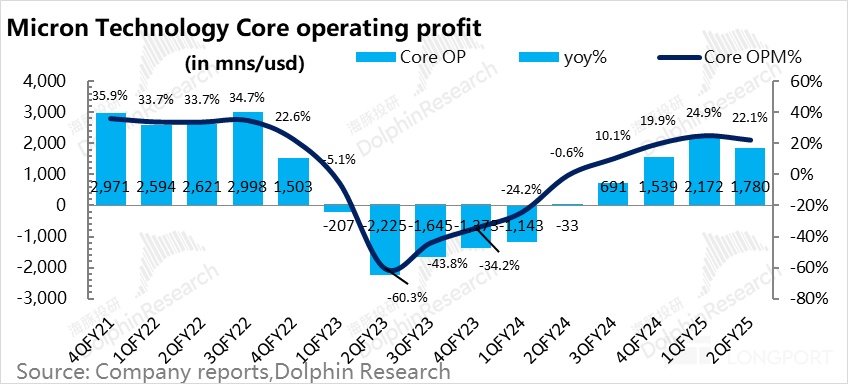

3. 總體業績:收入在壓低市場預期之後,實際 81 億,小超預期 79 億;但毛利率因為一季度 HBM 出貨沒有上量,同時 DDR 和 NAND 的價格 12 月和 1 月基本都在低點,整體還是較弱的狀態。

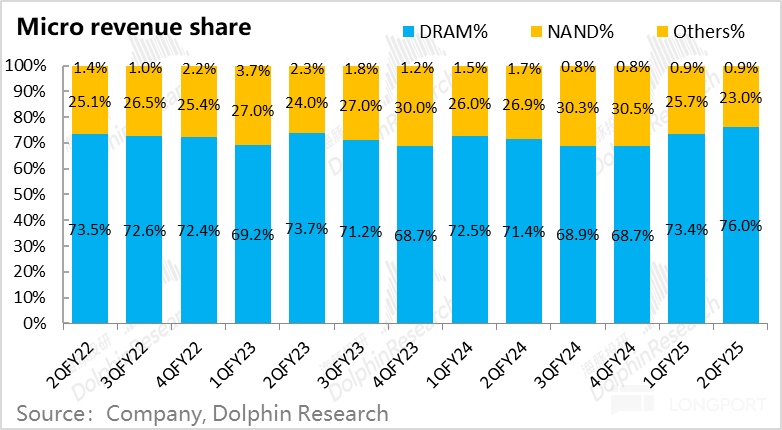

4、HBM 所在的 DRAM 環比也負增長了:作為佔比 75%+ 的收入主力,DRAM 業務收入環比下滑了 4%,61 億美金,與市場預期幾乎完全一致。DRAM 中,AI 服務器所用的 HBM 單季貢獻收入超 10 億,環比增長超 50%,且 HBM 出貨節奏超我們自己的預期。

除了 GPU 所用的 HBM,傳統服務器中高性能的 D5 和低功率的 DRAM 2025 財年會創收幾十億美金。

5. 通過從分業務單元的收入細分,可以清晰看到毛利率為何走弱:收入往 60% 攀升的計算和網絡業務,在第一財季環比飆漲了 46% 之後,本季度環比僅增 4%,

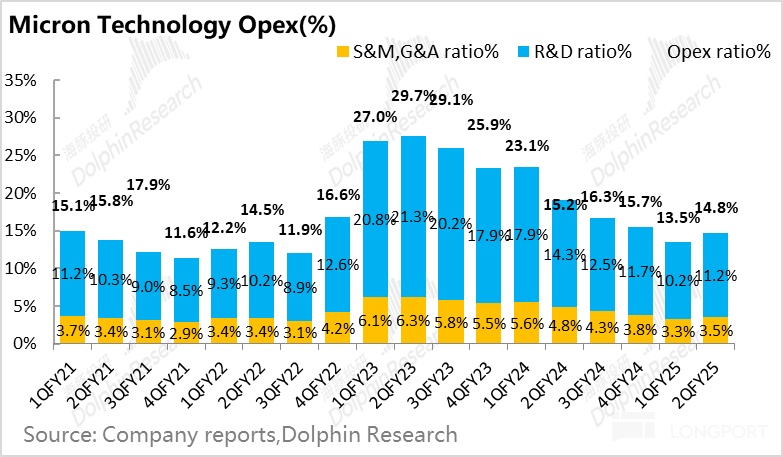

6. 經營利潤下滑明顯:由於新品研發等,研發費用高強度,並沒有市場預期的環比下滑,同時營銷和管理支出環比也基本穩定,都比市場預期的多,經營利潤明顯不如市場預期。

但要注意的是,當下 AI 雲側和端側硬件爆發的預期下,HBM 和 DDR 需求的確定性都比較高,在推進 HBM 的產品迭代之際,實際對支出端不做過高要求。

海豚投研觀點:

美光當下階段最、最、最重要的指標還是收入、毛利率趨勢。其中收入增長,尤其是是 HBM 的放量速度更為重要。

但這裏的問題是,在美光這裏由於 HBM 產能已被預定光了,2025 年剩下的時間,都是產能爬坡和釋放的問題。

目前整體節奏順利,甚至是超公司預期的,這是好事,但當下供給側邏輯,基本上從 HBM 收入角度,沒有什麼彈性空間。

所以真正驅動它股價大概率是兩大因素:

a. 2026 年以後的 HBM 供需預期如何?能否繼續走供給側驅動邏輯?到時比如説三星到時是否已經能夠供貨英偉達?同時,類似 Deep Seek 這種技術的出來,會拉低端側產品使用 AI 的硬件配置需求,可能會 HBM 的確定性也會產生明顯的擾動。

要注意,在 AI 內存投資這條線上:不同於英偉達和台積電的壟斷邏輯,事實上 HBM 更多還是供需錯配邏輯,壟斷邏輯就差很多。這種情況下,美光本質上還是一個 “週期股” 邏輯,生意質地會比英偉達和台積電差 N 條街。

b. 端側 AI 硬件的能否快速滲透?是否能夠帶動 DDR 需求的提升,並帶動 DDR 單價向上?公司目前給電腦和手機市場的出貨量預期還是中個位數增長上下,似乎並沒有把預期打得很飽滿。

作為週期股,當下好的是,美觀在當前的這個上行週期內,有 HBM 這個增量市場、還有 AI 端側應用帶來的單設備內存/硬盤價值量提升的機會。

只是超短期,從節奏上來説,到 5 月份的這個季度,雖然公司給的指引超了預期,但環比的起量幅度來看,應該還是美光相對 “清淡” 的季節裏。

而到了 2025 自然年的下半年,AI 換機故事起量,HBM 跟隨 GB 系統大批量出貨,美光的高光時刻才會真正到來。

整體來看,海豚君覺得,當下高景氣度週期在即的情況下,美光如果有明顯回落,可能意味着不錯的進場機會。

而目前從估值上來看,2025 財年 20X 的 PE,應該説處於上行週期稍微中間的估值位置上,下半年是有確定性,但是可以尋找更舒適的價格來進入。

一、以下附上公司管理層在 HBM 和相關市場上的核心信息:

1. HBM 核心信息: 濃墨重彩,再講 TAM 故事。

a. 又上調 HBM 的市場規模預期了: 把 HBM 的 2025 年市場規模預期拉到了 350 億美金,而且到 2025 自然年四季度,美光的市佔率會跟隨他們產能市佔率一起上來。2025 年 HBM 的產能已經全部賣光。現在開始談 2026 年的訂單。

b. HBM 產能分類上,HBM3E 12H 產能佔比更高,而且目前也已經開始量產,到 2025 自然年下半年,HBM3E 12H(主要裝配 GB 300)會是出貨的主力,HBM3E 8H(裝在 GB 200),是打輔助的。

c. HBM 收入預期:2 月份季度已經開始批量發貨給第三家客户,後面還會有新的客户進來。2025 年財年 HBM 會創造 “數十億”(multi-billion)美元的收入。

d. 產品進展:HBM4 會在 2026 自然年發佈,帶寬相比 HBM3 提升 60%。

2. NAND:一些數據中心短期客户還是清庫存,後面幾個月可能會看到出貨量的提升。

3. 電腦市場:估計 2025 自然年中個位數增長,增速更多是在下半年,主要是因 10 月 Windows 10 會退役,可能會激起 AI PC 的換機興趣,而 AI PC 最低內存至少 16G,現在平均也就是在 12G。

4. 手機市場:主要希望也是在 AI,因為 AI 手機內需基本需要在 12GB 以上,而去年的手機普遍是在 8GB 內存。

5. 2025 年 DRAM 出貨量會是在中高雙位數,而 NAND 是低個位數增長區間。長期來看,應該都是在 15% 上下。

6. 美光 2025 自然年 DRAM 和 NAND 產量增長會低於行業需求增長,存貨天數會下降;但銷量市佔率會保持穩定;

二、關鍵圖表,貼圖供參考: